현재 LoL 게임대회 해설자로 활동하는 이현우님(前프로게이머 클라우드 템플러)의 어록이다.

더 강해진 적을 처치할수록 보상이 크기 때문에, 적이 더 성장하도록 놔둔 다음에 더 성장한 적을 처치한다는, 다소 도발적인 발언이었다.

(상대도 프로게이머인데 캐릭터가 더 강해져도 원하기만 하면, 마음대로 잡을 수 있다는 말이기 때문에 스스로 실력이 압도적이라는 걸 전제한 도발이다)

이런 말은 압도적 성적으로 증명하지 못하면 경솔한 언행이라 비판, 조롱을 받기 마련이다.

그리고 클템은 당시 실력으로 증명했다.

나는 ‘25.3Q HIMS 컨콜을 정독하면서 이 기업의 경영전략이 ‘키워서 먹는’ 전략이라 생각했다.

시장이 적은 아니다.

하지만, 시장이 커지면 위협적인 경쟁자가 늘어나고, 커진 시장을 장악하는 것은 더 어렵다.

하지만 그만큼 그만큼 매출과 성장 여력도 확장된다.

마치 롤에서 적 캐릭터가 성장하면 처치했을 때 보상도 커지듯이.

HIMS 경영진은 클템처럼 실력으로 증명할 잠재력을 보유했을까,

아니면 시장의 조롱을 받아 마땅한 무능하고 부도덕한 경영진일까?

BM의 진화 : 비즈니스 모델 확장 및 유기적 성장 전략

Hims & Hers는 원격의료(텔레헬스) 기반 개인 맞춤형 헬스케어 플랫폼으로 진화하고 있다.

초기에는 탈모, 발기부전 등 남성 중심의 특정 증상 치료에 집중했지만,

이제 다양한 전문 분야를 통합한 “토탈 플랫폼” 전략을 표방한다.

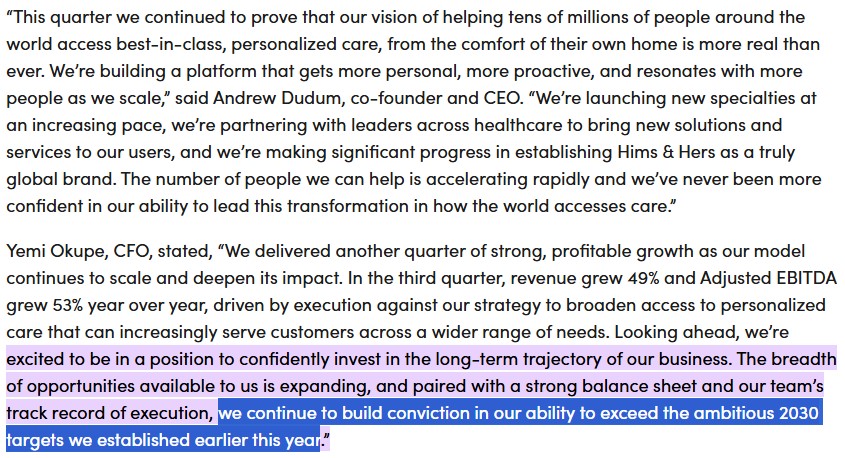

이에 대해 CEO는 이번 실적발표를 통해 “We’re building a platform that gets more personal, more proactive, and resonates with more people as we scale”라고 강조하며 규모 확대와 함께 개인화되고 선제적인 헬스케어 플랫폼으로 거듭나고 있음을 밝혔다.

HIMS는 제품/서비스의 수직계열화, 전문분야의 확대(치료 → 예방/웰니스)로 플랫폼의 범위와 깊이를 동시에 넓히고 있다.

이를 통해 “One-stop” 헬스케어 플랫폼으로 진화하여 생활습관 개선부터 만성질환 관리, 수명 연장까지 아우르는 포괄적 서비스를 제공하고자 한다.

이러한 전략은 경제적 해자 검토에서 설명하는대로 규모의 경제와 데이터를 통해 개인화 서비스를 고도화하면서, 자체 인프라로 비용을 낮춰 네트워크 효과를 극대화하는 선순환을 발생시킨다.

이러한 통합적 사업모델이 완성된다면 글로벌 브랜드로서도 성공 가능성이 높아질 것이다.

신규 전문분야 확장

3분기에는 남성 테스토스테론 보충요법과 여성 갱년기(폐경) 지원 등 호르몬 건강 분야를 신규 출시하여 서비스 범위를 넓혔다.

또한 종합 혈액검사(lab testing) 서비스를 연말까지 출시해 예방적 건강관리를 지원하고, 2026년에 “longevity(수명연장)” 전문 카테고리를 론칭할 계획이다.

이는 면역력, 회복력, 대사기능 개선 등 삶의 질 및 수명 연장에 대한 수요를 겨냥한 것으로,

회사는 “이들 서비스가 고객이 질병이 생기기 이전, 더 이른 단계에서 당사의 플랫폼을 찾도록 함으로써 잠재 시장을 크게 확장시킬 것”이라고 설명했다.

수직계열화(vertical integration)

Hims & Hers는 경쟁사 대비 공급망과 서비스의 수직적 통합을 강점으로 내세운다.

예를 들어, 미국 내 자체 조제시설을 인수/구축하여 처방약 조제(503A 약국) 능력을 확보하고,

가정용 혈액검사 시설까지 내재화했다.

이러한 수직계열화로 비용 절감과 서비스 품질 제어가 가능해져 GLP-1 체중감량 약물의 가격을 최대 20% 인하하여 더 많은 고객이 이용하도록 했다.

경영진은 “ongoing efforts to verticalize our 503A (compounding) operations”을 통해 개인 맞춤형 체중감량 치료의 업계 표준을 선도하고, 가격 인하로 접근성을 넓히고자 한다고 밝혔다.

이처럼 자체 제조·조제 역량을 갖춘 전략은 경쟁사의 단순 중개(platform) 모델과 차별화된다.

Seeking Alpha 투자의견에서는 Hims & Hers의 수직계열화 모델이 브랜드 해자(moat)를 형성하고 높은 마진으로 이어진다고 평가한 바 있다.

경영진도 “플랫폼+제조” 통합모델이 경쟁사가 쉽게 모방하기 어려운 근거라고 평가한다.

파트너십 및 서비스 큐레이션

회사는 내부 구축뿐 아니라 외부 파트너십 투자를 통해 플랫폼을 확장하고 있다.

‘25.10월 다중 암 조기진단 기업 GRAIL에 전략적 투자를 단행하여,

향후 최첨단 조기 스크리닝 솔루션을 자사 플랫폼에 도입할 발판을 마련했다.

Hims & Hers는 GRAIL이 진행한 3억2500만 달러 규모의 PIPE(지정투자)에 참여하여 지분을 취득했으며,

이를 통해 유전자 메틸화 기반 다중암 조기발견 기술을 고객들에게 제공하고 헬스케어 서비스를 치료에서 조기진단으로 확대할 계획이다.

이외에도 글로벌 제약사 및 헬스케어 리더들과 협업하여 “the curation of leading next-generation therapies, advancements in early diagnostics, and even personalization based on whole-genome sequencing” 등 혁신 솔루션을 플랫폼에 지속 도입하겠다고 언급했다.

Novo Nordisk와의 제휴 협상도 진행 중인데, 당뇨∙비만 치료제인 Wegovy 주사제 및 경구제를 Hims & Hers 플랫폼에서 제공하기 위해 Novo사와 협의 중임을 밝혔다.

다만 현재까지 “no definitive agreement has been executed with Novo Nordisk” (구체적 계약 체결 전) 상태로, 성사 여부나 조건은 미확정이라고 부연했다.

‘25.6월 Novo는 Hims & Hers가 “불법 가짜 Wegovy 판매로 환자 안전을 위협했다”며 당시 맺었던 파트너십을 일방 해지한 바 있다.

해당 이슈로 주가가 한때 34% 급락하고 현재 투자자 집단소송이 진행 중이며, 위 주주서한에서도 추가 내용이나 투자자 소송에 대해 구체적인 언급은 없었다.

다만 업계에서는 Novo 측과의 협상이 재개되어 경구용 Wegovy 승인시 Hims 플랫폼에서 판매 가능성이 열려있는 만큼 협업 재성사 여부를 주시하고 있다.

성장성

매출 추이

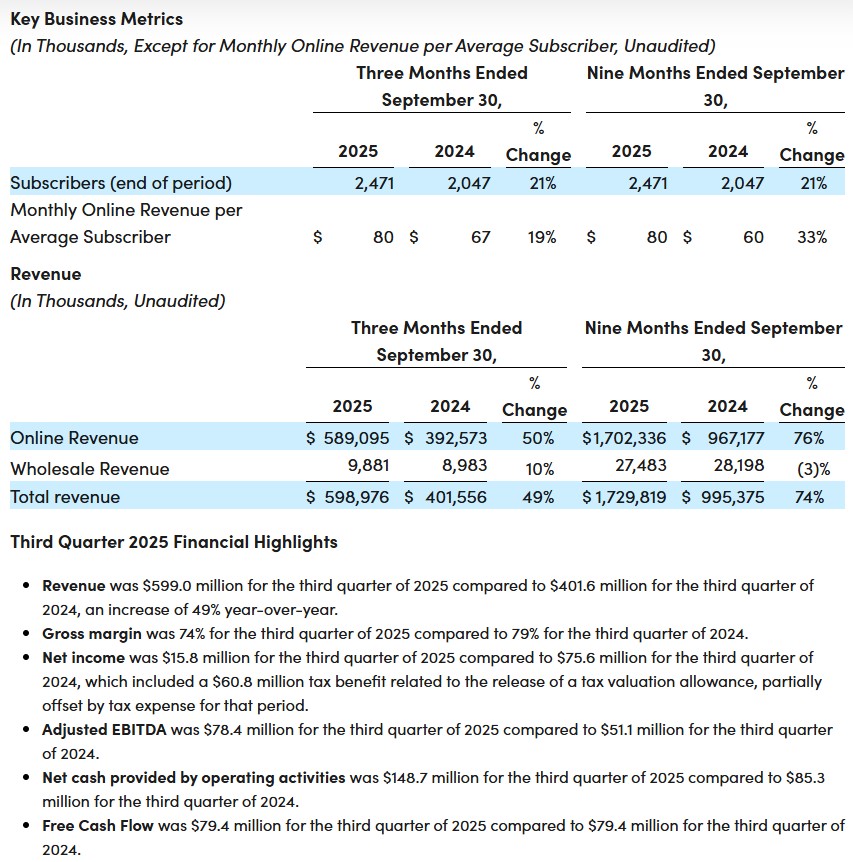

3분기 실적은 여전히 고성장세를 이어갔다.

매출은 5억9900만 달러로 전년 동기 대비 +49% 증가하며 예상치에 부합했다.

구독자 수는 247만 명으로 1년 전에 비해 +21% 늘었고,

가입자당 평균 매출(ARPU)도 $80로 +19% 상승하여,

“양적 성장(Q)과 질적 성장(P)”이 모두 확인되었다.

| 항목 | ‘25.3Q | ‘24.3Q | 증감률 |

|---|---|---|---|

| 매출 | $599M | $402M | +49% |

| 순이익 | $16M | $76M | -79% (세금효과) |

| 조정 EBITDA | $78M | $51M | +53% |

| 가입자 수 | 2.5M | 2.0M | +21% |

| ARPU | $80 | $67 | +19% |

| GPM | 74% | 79% | -5%p |

매출 증가는 기존 주요 제품의 견조한 성장과 신규 서비스의 기여에 힘입었다.

경영진은 GLP-1 체중감량 부문이 1년 만에 연매출 $725M을 상회할 것으로 자신했다.

이는 ’25년 예상 총매출 23.4~23.6억 달러의 약 30%에 달한다.

특히 GLP-1 주사제(예: Ozempic/Wegovy)와 경구제, 그리고 이들과 병행하는 개인맞춤 관리 서비스에 대한 높은 고객 유지율이 성장을 견인했다.

GLP-1 치료의 부작용 관리나 식단 코칭 등의 부가 서비스도 제공하면서 종합적인 체중감량 프로그램으로 발전시킨 결과, GLP-1 구독자의 충성도가 높아지고 있다.

가이던스와 장기 성장

‘25년 연간 매출 가이던스를 $2.335B ~ $2.355B(+58~59% YoY)로 좁혀 제시했고,

Adj. EBITDA도 $307~317M으로 상향 조정했다.

4Q 전망 매출은 $605~625M으로 전년 대비 +26~30% 성장할 것으로 내다봤다.

상반기 GLP-1 제휴 혼선 등의 영향으로 성장률은 올해 일시적으로 둔화될 수 있으나,

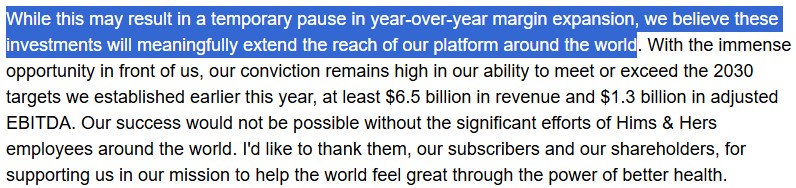

경영진은 ’30년 매출 $6.5B, 조정 EBITDA $1.3B라는 장기 목표를 재차 확신했다.

CEO는 “we’ve never been more confident in our ability to exceed the ambitious 2030 targets”라고 언급하며 장기 성장 로드맵에 대한 자신감을 보였다.

이 목표대로라면 ’25~’30년 CAGR 25% 수준의 고성장이 향후 5년간 지속된다는 의미다.

핵심 성장 엔진은

①진단∙항노화 등 신규 카테고리 안착

②기존 구독자 당 추가 지출 유도( cross-selling )

③글로벌 시장 진출 확대로 볼 수 있다.

투자자들은 단기적으로 GLP-1 관련 이슈(노보 재협상, 약가 인하)에 따른 성장률 둔화 위험을 우려하고 있으나, 회사는 다각화된 포트폴리오로 코어 비즈니스 재가속화가 가능하다고 강조한다.

신규 분야 진출

신규 전문분야 매출 기여도 가시화되고 있다.

테스토스테론(low-T) 및 여성 갱년기 서비스가 막 출시되었지만,

회사 측은 Hers 브랜드(여성 부문) 매출이 2026년에 10억 달러에 근접할 것으로 전망하며 폐경 치료와 진단 서비스가 의미있는 역할을 할 것이라 전망했다.

이는 기존 탈모∙피부 등 기존 제품뿐 아니라 호르몬 치료, 진단 등 신규 카테고리가 고르게 성장에 기여할 것임을 시사한다.

더 나아가 2026년 론칭 예정인 수명연장(Longevity) 카테고리에 대해서도 기대감을 내비쳤다.

구체적 서비스 내용이나 가격체계는 발표되지 않았으나, 펩타이드 주사, 보조효소 투여, GLP-1/GIP 신약 활용 등 노화방지 및 건강수명 연장을 위한 첨단요법들을 준비 중이다.

지불용의도 높을 것으로 관측되는데, 일반적으로 삶의 질 향상이나 수명 연장에 대한 욕구는 강해서 관련 시장은 가격 탄력성이 낮은 편이다.

경영진은 longevity 분야가 “addressable market(잠재시장)을 의미있게 확장”할 것으로 자신하며, ARPU 상승과 고객 평생가치(LTV) 증대에 크게 기여할 것으로 보고 있다.

예컨대 고가의 맞춤형 항노화 프로그램에도 불구하고 이를 찾는 소비자가 충분하다는 외부 조사들이 있으며, 시장조사업체들도 글로벌 항노화 산업의 고성장을 예측하고 있다.

실제로 “longevity”“anti-aging” 관련 스타트업들에 거액의 투자가 몰리고, 경쟁사들도 관련 서비스 출시를 저울질하는 등 Hims & Hers의 선점효과에 도전하고 있다.

특히 이 분야에 주요 경쟁사가 본격 진출 선언을 한 사례는 없으며, Hims & Hers는 초기 진입자 어드밴티지를 활용해 플랫폼 내 수명연장 카테고리의 표준을 구축하려는 모습이다.

지리적 확장

Hims & Hers는 올해 7월 유럽 원격의료 기업 Zava Global을 인수하여 영국, 독일, 프랑스, 아일랜드, 스페인 등 유럽 5개국에 진출했다.

Zava 인수를 통해 현지 의료진 및 약국 인프라, 각국의 디지털의료 규제 준수 역량을 확보했고, 하반기 유럽 지역에서만 5천만 달러 이상의 추가 매출을 창출할 것으로 보고 있다.

또한 2024~2026년에 캐나다, 호주, 브라질, 일본 등으로 서비스 범위를 넓힐 계획을 밝혔다.

컨콜에서 CEO는 “plans to expand to Australia and Japan”을 언급하며, 캐나다와 브라질은 이미 현지 임상의 네트워크 구축 및 규제 대응 투자를 시작했다고 말했다.

시장별 원격의료 규제 환경은 다음과 같다.

영국

원격의료와 온라인약국이 합법화되어 있어 Manual, Numan, Sons 등 현지 남성건강 스타트업들이 활발하며 Hims도 이들과 경쟁한다.

영국에서는 Care Quality Commission(CQC) 등의 규제를 준수하며, Hims는 Zava의 영국 약국등록을 활용해 처방약 배송을 하고 있다.

독일/프랑스 등 유럽

국가별 원격의료 가이드라인과 e-프레스크립션 제도가 있다.

독일은 주 정부별 규제가 복잡하고 대면 초진 원칙 등 제한이 있으나 점차 완화 추세다.

프랑스는 원격진료 후 보험청구가 가능하도록 제도화되었으나 처방약 배송은 규율이 있다. Zava는 영국 기반으로 EU 여러 나라에 원격진료를 제공해온 경험이 있어, 각국 규제에 맞춘 서비스 현지화에 강점이 있다.

캐나다

주별로 의료진 면허와 원격처방 규제가 다르다.

특히 체중감량제의 온라인 처방은 최근에 규제가 풀려 2025년부터 제네릭 GLP-1 판매가 가능해졌다.

Hims & Hers는 2026년 캐나다 디지털 사업을 공식 론칭할 예정이며, 현재 현지 약국 파트너십 등을 준비 중이다.

브라질

2022년 원격의료 법제화 이후 성장 중인 시장으로, 로컬 스타트업으로 Dr. Consulta, Conexa 등이 있다.

언어 장벽과 현지 인증 절차 등이 진입장벽이지만, 의료 접근성 부족으로 원격의료 수요가 높다.

Hims는 브라질을 남미 거점으로 삼아 비만 치료 등 서비스를 출시하고 사업을 확장해나갈 것으로 전망된다.

호주

원격의료가 활성화되어 있고 Eucalyptus 등이 Hims와 유사한 D2C 브랜드(Pilot, Kin 등)를 운영 중이다.

Hims는 이들과 경쟁하기 위해 호주 시장에 특화된 마케팅과 제품 현지화를 추진할 전망이다.

처방약 온라인 판매는 엄격히 규제되지만, Hims는 생활건강 제품과 비처방 서비스로 교두보를 마련할 수 있다.

일본 등 아시아

일본은 코로나 기간에 원격진료가 한시적 허용됐다가 현재 일부 정착 단계다.

규제가 매우 보수적이지만, 일본 고령인구의 항노화 수요는 커서 Hims의 longevity 서비스가 안착할 경우 잠재력이 크다.

그 외 한국, 중국 등의 시장도 장기적 대상으로 거론되나, 문화적 수용성과 규제장벽 고려 시 단기 내 진출보다는 장기 청사진으로 간주된다.

경제적 해자 : 브랜드, 데이터, 수직계열화, 잠김효과

브랜드, 데이터 접근권, 규모의 경제와 수직계열화, 소비자 잠김효과 등이 해자의 근거다.

‘25.3Q 컨콜과 주주서한에서는 이러한 해자 요소들의 현황과 전망도 언급되었다.

데이터 축적 및 AI 활용 – 모방이 어려운 학습효과

의료 데이터는 프라이버시 규제로 보호되고, 경쟁사들도 유사한 진료 데이터를 얻을 수 있어 단순히 데이터 양이 많다고 해자라고 보긴 어렵다는 시각도 있다.

그러나 HIMS는 AI 기반 맞춤의료 시스템을 개발하여 데이터의 질과 활용도 측면에서 우위를 확보했다.

예를 들어 AI 증강 문진 시스템 ‘MedMatch’를 도입, 240만+ 구독자의 상담∙처방 기록을 머신러닝으로 분석해 환자에게 최적의 솔루션을 매칭해준다.

서비스가 확장될수록 알고리즘 정밀도가 향상되어 규모 자체가 경쟁력이 된다.

가입자가 많아질수록 서비스가 똑똑해지고, 더 나은 서비스가 다시 가입자를 끌어들이는 자기 강화 효과가 나타나 경쟁사가 따라오기 어려운 격차가 벌어진다.

현재 Hims & Hers는 AI 엔지니어링에 적극 투자하여 챗봇 상담, 개인별 최적약 선택 알고리즘 등을 고도화하고 있다.

이러한 기술 드라이브는 단순히 의료 데이터 보유를 넘어 데이터를 활용한 더 나은 이용자 경험으로 이어져 고객 락인을 강화하는 해자가 될 것이다.

수직계열화 – 경쟁사들이 쉽게 따라할 수 없는 운영상 해자

자체 조제∙제조 인프라는 HIMS만의 독특한 경쟁력으로,

비용 우위와 제품 차별화를 동시에 실현하여 경쟁사가 단기간 추격하기 어려운 해자를 구축한다.

일반적인 원격의료 경쟁사는 처방→제휴 약국 배송 구조로 약품 공급을 타사에 의존하지만,

HIMS는 직접 약을 제조/조제, 배송까지 관리하여 원가 절감과 신속한 서비스를 구현했다.

예를 들어 캘리포니아의 펩타이드 제조시설에서 체중감량 주사제의 핵심 성분을 자체 생산하고,

FDA 503A 인증 조제실에서 직접 약물을 조제함으로써 약품 마진을 내부화했다.

그 결과 compounded GLP-1 treatment plans 가격을 최대 20% 인하할 수 있었고,

가격 인하에도 여전히 74%의 높은 총이익률을 유지하고 있다.

수직계열화 모델을 구축하려면 막대한 초기 투자와 시간, 규제 승인 과정이 필요하기 때문에,

신규 경쟁자가 이를 모방하기는 쉽지 않다.

미국의 유사 플랫폼인 Ro(Roman)나 Europe의 Manual 등도 일부 자체 약국을 운영하지만,

Hims 수준의 광범위한 인하우스 제조·검사 역량은 갖추지 못했다.

전문시설 인수, 품질관리 노하우, 공급망 파트너십 등에서 진입장벽이 존재한다.

전환비용 – 소비자 락인 효과

HIMS의 구독 모델과 종합 솔루션 제공은 소비자 락인(lock-in)을 강화하는 또 하나의 해자다.

HIMS는 멀티 니즈 고객 유치, 개인 맞춤형 서비스 전략으로 소비자 전환비용을 높이고 있다.

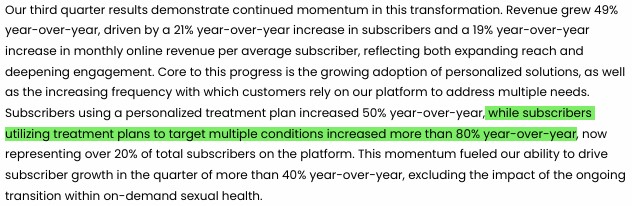

현재 전체 가입자의 20% 이상이 동시에 여러 질환에 대한 치료 플랜을 이용하고 있는데, 이는 전년 대비 80% 이상 증가한 수치다.

예를 들어 어떤 고객은 Hims 플랫폼에서 탈모 치료와 체중감량을 함께 관리하거나, 우울증 상담과 피부과 처방약을 동시에 받고 있다.

한 플랫폼에 건강관리의 여러 측면을 의존하게 되면, 다른 경쟁사로 옮기기 위한 심리적∙물질적 전환비용이 높아진다.

하나의 서비스를 옮기는 것도 번거로운데, 여러 치료를 모두 옮기려면 새로운 의사 상담, 약처방 변경, 보험 처리 등 불편이 커지기 때문이다.

HIMS는 이러한 멀티 니즈 고객을 늘리는 전략을 취하고 있다.

경영진은 “Subscribers utilizing treatment plans to target multiple conditions increased more than 80% YoY”라고 소개하며 교차 판매와 맞춤형 패키지로 고객 생애가치(LTV)를 높이고 있다고 밝혔다.

또한 개인 맞춤 솔루션을 쓰는 이용자가 50% 급증하여 이제 가입자의 과반수에 이르는데,

개인화 서비스일수록 환자가 느끼는 편의와 만족도가 높아 쉽게 이탈하지 않는 경향이 있다.

CFO는 higher retention in personalized offerings로 마케팅 효율아 개선된다 언급하며, 개인화된 지속 치료가 고객 유지율을 높이고 고객취득비용(CAC)을 낮추는 효과를 강조했다.

브랜드 및 네트워크 효과

HIMS는 D2C 헬스케어 브랜드로서 미국 밀레니얼 세대 등에게 친숙한 이미지를 구축했다.

누적 250만에 달하는 가입자 기반 자체가 소프트한 네트워크 효과를 만들어낸다.

예컨대 HIMS 커뮤니티(Hims House) 등의 자발적 사용자 모임이 형성되어 제품 리뷰와 정보가 공유되고, 이는 신규 가입 유입으로 이어진다.

또한 플랫폼에 의사, 약사, 연구자 등 파트너들이 모여드는 현상도 있다.

규모가 커지며 임상시험 파트너십 제안이나 신제품 입점 문의가 늘어나,

더 좋은 서비스/제품이 플랫폼에 들어와 다시 소비자를 유인하는 선순환이 강화되는 추세다.

네트워크 효과는 초기 진입자가 독식하는 winner-takes-all 효과로 이어질 수 있다.

이미 미국 온라인 남성건강 시장의 과반 신규 고객을 Hims가 차지한다는 분석도 있는데, 인지도 측면의 해자 역시 무시할 수 없다.

경쟁사와의 차별점

HIMS는

(1) AI와 데이터 학습효과,

(2) 수직통합으로 인한 비용∙품질우위,

(3) 멀티제품/맞춤형 서비스 구독 구조로 인한 고객 락인,

(4) 브랜드 신뢰 및 규모의 효과

를 통해 경쟁우위를 공고히 하려 하고 있다.

물론 전통 제약사나 빅테크의 헬스케어 진출 등 외부 위협은 상존하지만,

현 시점에서 HIMS만큼 광범위한 소비자 건강 플랫폼을 구축한 사례는 드물어,

해자가 유효하게 작용하고 있다고 볼 수 있다.

협상력 (PQC 관점)

‘25.3Q HIMS 컨콜에 따르면 단기 마진 압박 요인과 장기 비용개선 전략이 병존한다.

경영진은 “investments may temporarily pause margin expansion but are expected to be accretive over time and drive future margin/FCF expansion”라며 단기 투자로 인한 마진 정체는 일시적이며, 결국 미래에 더 큰 수익과 현금흐름을 창출할 것이라고 밝혔다.

가격설정력

HIMS는 접근성 확대를 위해 의도적으로 일부 가격 인하를 단행했다.

GLP-1 체중감량 프로그램 가격을 ~20% 인하하여 더 많은 고객을 유치했는데,

이는 단기적으로 ASP(평균판매단가) 하락을 초래했다.

실제 3분기 GPM은 74%로 전분기 대비 2%p 감소했는데,

CFO는 “Gross margin declined… due to lower intra-quarter revenue per shipment from certain weight loss offerings”라고 설명하여,

체중감량 제품의 1회 발송 당 매출 감소(가격인하)가 마진에 압력을 준 주원인임을 밝혔다.

또한 GLP-1 약물의 배송 주기를 월간→주간 단위로 단축하면서 한 번에 인식되는 매출액이 감소한 영향도 있었다.

주당 소량씩 배송하면 분기 내 인식 매출이 줄어들고 배송비 등 수행비용은 증가하기 때문에,

3분기 일시적 마진 감소 요인으로 작용했다.

그럼에도 회사는 이같은 가격 전략을 통해 Q(가입자 및 주문량)를 확대하는 데 성공했고,

결과적으로 분기 매출 총액은 +49% 급증했다.

특히 경쟁력 있는 가격 설정은 신규 고객 유입에 효과적이어서,

GLP-1 가격 인하 후 문의 및 처방 건수가 늘어나 수량 효과(Q)가 가격 효과를 상쇄했다.

CFO는 “price reductions aim to expand accessibility and demand”라고 강조하며,

가격 인하 → 수요 증가의 선순환으로 장기적 매출 기반 확대를 노리고 있다고 밝혔다.

한편 기존 제품군(탈모약, 스킨케어 등)은 여전히 견조한 가격 체계를 유지하고 있고,

프리미엄 상담 패키지 등 개인화 서비스 부가비용을 통해 ARPU를 높이고 있어,

전반적 가격 결정권(Pricing Power)은 양호한 편이다.

향후 longevity/항노화 분야 등 고부가 서비스 출시 시에는 높은 가격 포인트를 책정해도 받아들일 수요층이 있을 것으로 보여 ARPU 상승에 기여할 전망이다.

수량, 점유율

가입자 수와 주문량의 증가는 매우 견조하다.

3분기 구독자 +21% 증가는 기존 서비스 확대와 더불어 신규 런칭한 테스토스테론∙폐경 제품의 초반 호응, GLP-1 가입자 수 증가 등에 기인한다.

Hims(남성) 부문 저성장 우려가 있었으나,

테스토스테론 보충 요법 출시로 중장년 남성층 신규 유입이 늘어나며 상쇄했다.

Hers(여성) 부문은 폐경 치료제, 피임, 피부과 등 다각화로 가입자층이 빠르게 확대되고 있다.

경영진은 Hers 부문 매출이 ’26년 $1B에 다다를 것으로 보는데,

이는 여성 가입자 풀이 꾸준히 증가하고 있음을 의미한다.

미국 D2C 건강제품 시장 내 HIMS 신규환자 점유율이 50% 이상으로 추정된다.

기존 가입자의 리텐션율도 높아, 월 구독해지율(churn)이 낮은 편이다.

다중 제품 사용자의 증가(20% 차지)는 수량 측면에서 유기적 성장 내러티브를 제공한다.

한 명의 고객이 두세 개 치료를 동시 이용하여 주문량이 증가하는 구조다.

글로벌 확장으로 TAM이 크게 늘면서 향후 가입자수가 크게 확장될 것이다.

회사는 해외 시장을 통한 연 $1B 이상의 매출 기회를 언급했고,

구체적으로 영국/유럽 인구 2.3억명, 캐나다 3천만명, 브라질 2억명, 호주 2천만명, 일본 1.2억명 등 총 5억명 이상의 성인에게 접근 가능해진다고 밝혔다.

이는 미국(2.6억 성인)의 2배 규모로, 글로벌 확장에 따른 잠재 가입자 풀이 폭증한다.

국가별 초기에 규제/경쟁 등으로 점유율 확보까지 시간은 걸릴 수 있어 단기 내 급격한 Q 성장보다는 장기 내러티브로 볼 필요가 있다.

비용 통제

매출원가(COGS)와 운영비용(OPEX) 측면에서,

규모의 경제와 효율화 투자가 진행 중이다.

‘25.3Q GPM은 74%로 전년동기 79% 대비 하락한 것은 앞서 언급한 대로,

배송주기 변경 및 일시적 이익 감소 요인 영향이 크다.

경영진은 비(非)체중관리 부문에서는 규모 확대에 따른 원가율 개선이 있었음을 확인했다.

GLP-1 사업을 제외한 나머지 카테고리에서는 구매량 증가로 원재료 단가가 하락하고,

자체 시설 가동률 상승으로 단위당 고정비가 낮아지는 효과로 마진이 개선되었다.

배송, 물류비는 GLP-1 주간배송으로 일시 상승했으나, ‘26.하반기 정상화될 것으로 내다봤다.

4분기에 “$20M–$25M headwind from shorter shipment cadences”가 있지만,

“this will normalize by H2 2026 as refill cohorts stack”라고 밝혀,

신규환자 매출이 인식되면서 GPM이 안정화될 것이라 설명했다.

이는 현재는 소량 빈번 배송으로 분기 마진이 깎이지만,

시간이 지나 환자들의 주문이 쌓이면 분기별로 동일한 매출이 들어와 평준화된다는 뜻이다.

운영비용(OPEX)에서는 마케팅 지출이 눈에 띈다.

HIMS는 공격적 성장 속에서도 마케팅 효율을 중시해왔다.

3분기 마케팅비/매출 비율은 ~39%로 전년 동기와 유사하게 관리되었다.

4분기에는 계절적 요인으로 광고 집행이 늘고, ’26년에는 브랜드 인지도 광고가 재개된다.

Q&A에서 “마케팅 전략 변화, 슈퍼볼 광고 반복 여부”를 묻자,

CFO는 “shifting toward more organic/lower-cost channels… continue disciplined, payoff-focused investment (one-year payback target)”라고 답변하여,

자연 유입과 비용 효율적인 채널 중심으로 마케팅을 최적화하며,

투자회수기간 1년 내라는 내부 기준을 지킬 것임을 밝혔다.

필요시 ROI가 입증되는 브랜딩 캠페인(Super Bowl 등)에는 추가 지출을 고려하지만,

이는 ‘26년 성장 가속화 국면에 맞춰 선택적 집행될 전망이다.

R&D 및 기술투자 비용도 증가 추세인데,

AI 및 글로벌 플랫폼 개발 인력 확충으로 기술개발비(Tech & Dev)가 전년비 +46% 늘었다.

경영진은 AI 인재 영입, 글로벌 시스템 구축 등 선제 투자가 장기적으로 비용 효율을 높여줄 것으로 보고 있다.

3분기 조정 EBITDA 마진은 13%로 전년과 동일하여, 고성장 속 수익성 유지에 성공했다.

’26년에는 신규투자 여파로 일시 마진 정체 가능성이 있으나, 이후 규모 효과와 비용 최적화로 EBITDA 마진 확대 재개가 기대된다.

공급자/파트너 협상력

HIMS는 공급 파트너들과의 관계도 협상력에서 중요한 부분을 구성한다.

Novo Nordisk와의 협상 사례에서 보듯, 글로벌 제약사와의 제휴는 Hims에게 양날의 검이다.

플랫폼이 커지면서 제약사 입장에서도 HIMS를 유통채널로 활용하고자 하는 유인은 커졌다.

4월 Novo와의 초기 협약 체결은 D2C 플랫폼에 Wegovy를 공급하는 ‘파격적인 시도’였다.

이는 HIMS의 소비자 접점과 확장성에 대한 Novo의 신뢰를 보여준다.

그러나 한편으로는 그러한 협업이 끊어졌을 때 사업상 큰 리스크가 될 수 있음이 Novo 협업 사례에서 드러났다.

경영진은 “파트너사들과의 협업에 있어 신뢰 구축이 최우선”이라며,

자체 품질통제 강화와 합법적 운영으로 재발 방지를 약속했다.

Novo와 재협상에 있어 HIMS가 가격, 조건에서 높은 협상력을 보유한다고 보기는 어렵지만,

Novo도 경구 Wegovy 출시 시 D2C 채널 확보가 필요하여 협상 결과를 지켜볼 필요가 있다.

이 밖에 공급 측면 비용에서 물류 업체나 포장재 공급자와의 계약 등은 규모 증대로 Hims가 협상 우위를 점하고 있다.

대량 발주로 단가를 인하했고, 일부 물류 기능을 내부화하면서 외부 의존도를 낮췄다.

의료진 인력 풀도 Hims의 브랜드 파워로 확보하기 쉬워져, 의사/약사 수수료 협상에서도 회사가 주도권을 갖고 있다.

자본배치

Hims & Hers는 강력한 현금창출력을 바탕으로 성장투자와 주주가치 제고를 병행하여 고성장주이면서도 책임있는 재무관리를 하고 있다고 평가할 수 있다.

‘25.3Q 영업활동현금흐름은 $149M으로 전년 대비 +74% 증가하여,

분기 매출 대비 현금창출 비율이 25%에 육박했다.

누적 현금 및 단기투자 잔액은 약 $6.3억에 달하며,

‘25.5월에는 전환사채로 $870M을 조달하여 유동성 $1.1B+를 확보하고 있다.

탄탄한 자본력을 토대로, 회사는 글로벌 확장, R&D, 내부투자, 인수합병, 전략지분투자, 자사주 매입 등 성장을 위한 투자는 과감히 단행하면서 자사주 매입 등 주주가치 제고를 위해 노력한다.

이를 통해 내부투자→성장→현금창출→재투자의 성장 사이클을 자체자본으로 돌릴 수 있는 선순환 구조가 형성되어 있다.

설비투자와 R&D

수직계열화 관련 시설 투자가 이뤄지고 있다.

’25년초 인수한 캘리포니아 원격검사 랩 시설과 펩타이드 제조 공장에 지속 투자하여 생산능력을 확충하고 있다.

Hims & Hers to build out lab testing, move into longevity

글로벌 플랫폼 통합을 위한 IT 인프라 투자, AI 연구개발 투입 등 무형자산 투자도 확대 중이다.

이러한 성장지향 CapEx는 향후 신규 서비스 론칭과 운영 효율화로 이어져 중장기 높은 ROI를 낼 것으로 기대된다.

CFO는 “investing in growth (facilities, capabilities, international) 우선순위를 유지하겠다”고 밝혀,

현금창출력을 미래 성장기반 강화에 최우선 활용할 방침임을 시사했다.

3분기까지의 누적 CapEx는 ~6천만 달러로 매출의 3%가 채 안 되지만,

4분기와 내년 상반기에 시설 증설 및 해외진출에 자본투입이 집중될 전망이다.

M&A 및 전략투자

유럽 Zava Global 인수(7월)로 약 $1.7억의 현금/주식이 소요되었다.

Zava 인수를 통해 Hims는 즉각적인 유럽 매출 및 인프라 확보라는 효과를 얻었고,

경영진은 Zava가 ’25.하반기에 매출 $50M을 더할 것으로 전망했다.

GRAIL 지분 투자(10월)로 HIMS는 GRAIL의 $3.25억 증자에 참여하며 지분을 취득했다.

경영진은 “our recent investment in GRAIL reflects interest in innovations that can shape the future of early detection and screening”라고 밝혀,

암 조기진단 혁신을 선도하는 기업과 파트너십을 맺음으로써 당장의 재무투자 수익뿐 아니라 전략적 시너지를 노리고 있음을 시사했다.

이외 신규 기술 스타트업 투자(예: 디지털 치료제, 여성 웰니스 분야)도 검토 중이다.

전반적으로 M&A/투자 전략은 핵심사업 보완 및 확장에 초점을 맞추고 있으며,

과도한 다각화나 비관련 사업 투자에는 신중한 편이다.

자사주 매입 및 주주환원

성장주로 배당은 없으며, ’24년부터 $100M 자사주 매입 프로그램을 운영 중이다.

저평가 국면이 올 때마다 기회적으로 매입하여 주주가치를 높이겠다는 계획으로,

‘25.3Q에 약 $10M의 자사주(클래스 A) 매입을 실행했다.

잔여 승인한도는 $55M 정도다.

CFO는 “opportunistically buy back stock when valuation disconnects appear”라고 언급하여, 펀더멘털 대비 주가가 과도히 하락하면 적극적으로 매입에 나설 것임을 시사했다.

6월 Novo 해지 이슈로 주가 급락 후 7~9월 사이에 상당수의 주식을 소각한 것으로 추정된다.

다만 HIMS는 성장 투자를 우선하는 기조로, 주가가 회복되면 잔여 매입은 보류하고 현금을 전략투자에 돌릴 가능성이 높다.(LTO가 성장주에 기대하는 모습이기도 하다)

부채와 기타 자본활용

‘25.5월 발행한 $870M의 전환사채는 7년 만기 3.25% 쿠폰으로 비교적 저렴한 자본조달이었다.

이를 통해 한동안 외부 자금조달 필요 없이 내부 투자 재원을 확보했다.

현재 부채 총계는 약 $1B로, EBITDA 대비 순부채 비율이 1배 미만이라 유동성 위험은 낮다.

밸류에이션

현재 주가는 Novo Nordisk 이슈로 인한 변동성을 겪은 후 하락한 수준에 머무르고 있다.

’25년 예상 매출 대비 PSR(주가매출비율)은 약 4배 수준으로,

동종 원격의료 및 헬스테크 업계 평균(5~6배)보다 낮다.

이는 다음과 같은 쟁점에 따른 것으로 평가할 수 있다.

Novo Nordisk 제휴 불확실성

6월 Novo의 계약 해지와 관련된 부정적 뉴스로 주가가 급락(-34%)했고,

현재 집단소송이 진행 중인 점은 멀티플에 부담요인이다.

투자자들은 “혹시 Hims가 규제 문제로 성장에 제동이 걸리는 것 아니냐”는 우려로 보수적 접근을 하고 있다.

하지만 회사는 재차 Novo와 협상 중이며, 최악의 시나리오(협업 무산)여도 기존 GLP-1 사업은 자체 조달로 지속 가능하다고 강조한다.

실제 자체 compounded 세마글루타이드 판매는 계속 성장중이며,

Novo의 경구신약 승인 시 협업이 성사된다면 오히려 업사이드가 될 수 있다.

이 불확실성이 해소될 경우 밸류에이션 멀티플 상승 여지가 있다.

성장률 둔화 및 마진 하락 우려

3Q까지 50% 내외의 고성장을 했지만,

4분기 가이던스는 +28%로 낮아 성장 모멘텀 둔화에 대한 걱정이 있었다.

GLP-1 가격인하로 GPM 74%까지 내려오자 마진 피크를 찍은 것 아니냐는 지적도 있다.

경영진은 ‘30년 20%+ EBITDA 마진 달성 목표를 유지하며,

현재 투자기조는 장기 마진 확장을 위한 준비단계라고 설명했다.

시장도 플랫폼 기업에 대해 단기 수익률보다 장기 성장성에 무게를 두는 경향이 있어,

성장률이 재가속될 조짐이 보이면 멀티플 회복이 가능하다.

경쟁 환경

테라닥(TDOC) 등 원격의료 기업들의 저조한 실적 발표가 있을 때 HIMS 주가도 연동되어 하락한 바 있다.

그러나 HIMS는 동종 업체 대비 희소한 수익성과 높은 성장률을 입증하여 차별화를 꾀하고 있다.

경쟁 심화에 따른 마케팅비 상승, 가격경쟁 우려도 현재까지는 기우였다.

경쟁 리스크가 완화되어 투자자들이 시장지배력을 신뢰하게 된다면 멀티플 확장이 가능하다.

절대가치 관점

회사가 제시한 ’30년 매출 $65억, 조정 EBITDA $13억 목표를 기준으로 밸류에이션 시나리오를 그려볼 수 있다.

EBITDA 멀티플 15배 (성장주 평균)로 적용하면 기업가치(EV)가 약 $195억,

현 시가총액($40억 내외) 대비 5배 수준의 업사이드가 존재한다.

DCF 분석으로 보더라도, ’30년까지 성장률 20%대를 지속할 수 있다면 내재가치가 현재 주가의 몇 배에 달할 수 있다.

경영진은 주가 부양에 대한 의지도 내비치고 있다.

앞서 언급한 자사주 매입으로 저평가 시 신속 대응하고 있으며,

애널리스트들과의 Q&A에서 “valuation disconnect”라는 표현을 쓰며 현재 주가가 내재가치 대비 낮음을 강조했다.

법률/규제 리스크

회사는 법률비용을 제외한 핵심 사업지표가 견조하므로 결국 실적 개선→주가 반영으로 이어질 것이라 보고 있다.

집단소송의 경우 현재 초기 단계로 수년이 걸릴 수 있으며, 합의금이 발생하더라도 현금여력으로 감당 가능하다는 입장이다.

결론 : 법률 리스크를 넘어서는 큰 시장 내러티브

HIMS의 밸류에이션은 NOVO와의 분쟁 및 투자자 소송 논란으로 위축되었으나,

펀더멘털 관점에서 성장성과 수익성이 뒷받침되는 만큼 재평가 여력이 크다.

‘25.3Q HIMS는 수익성 측면을 제외하면 모든 면에서 긍정적 업데이트를 제공했다.

1) 비즈니스 모델의 진화(플랫폼, 수직통합, 수명연장, 지리적 확장 계획),

2) 고성장 지속(49% YoY),

3) 경제적 해자 강화(데이터/AI, 락인 효과),

4) 가격∙수량 전략의 성공,

5) 현금흐름 기반의 적극적 투자 등 모든 투자 관점에서 고르게 의미 있는 성과를 냈다.

경영진의 컨콜 발언대로 “scale doesn’t just make us bigger, it makes us better”라는 믿음과 함께한다면, 시장을 키워서 먹는 HIMS는 현재 너무나 저평가되어 있다는 판단이다.

가치투자 커뮤니티를 성장시켜나가고 있습니다.

운영 계획과 방향성을 한 번 읽어보시고,

텔레그램과 유튜브 채널을 통해 소통하고 있으니 공감이 가신다면 참여해주세요!

쌍방향 소통을 원하는 분들은 카카오톡 채널로 와 주시면 좋을 거 같습니다.

자료실을 통해 리포트, 뉴스도 공유하고 있으니 참고하시면 도움이 될 거 같습니다.