Remitly Global의 나스닥 티커는 RELY이다.

Remitly의 첫 두 글자와 뒤 두 글자를 따와서 티커를 만든 거 같은데,

참 센스있는 티커라고 생각한다.

이민자들이 국제송금을 통해 본국의 가족들에게 피땀흘려 번 돈을 안전하게 보낼 수 있는 플랫폼을 운영하는 Remitly Global의 티커가 기대다, 의지하다, 의존하다라는 뜻을 가진 rely라는 게 의미있다.

간략히 RELY를 퀄리티 주식으로 소개했던 지난 분석 글을 복습해보자.

송금 시장은 세계적인 이민자 증가 트렌드를 바탕으로 급격히 확장되고 있으며,

그 중에서도 불법 자금세탁, 송금사고를 최소화하면서 저개발 국가에서 송금을 신속, 안전하게 받을 수 있는 플랫폼을 운영하는 RELY는 점유율 1위 사업자로서 급격한 성장을 이뤄가고 있다.

소비자가 송금 플랫폼을 선택할 때 가장 중요하게 생각하는 것은 송금 사고가 일어나지 않은 지금까지의 역사와 신뢰성이며, 또한 생활 자금을 송금하기 때문에 신속성과 인출 편의성도 중요한 선택 요소가 된다.

이러한 점에서 이민자 커뮤니티 내 편리함과 신뢰도로 인지도가 형성된 RELY의 경제적 해자는 굳건하다고 평가할 수 있다.

또한 이용자-송금 업체 간 규모의 경제, 높은 전환비용, 비용상 우위도 중요한 해자의 근거이다.

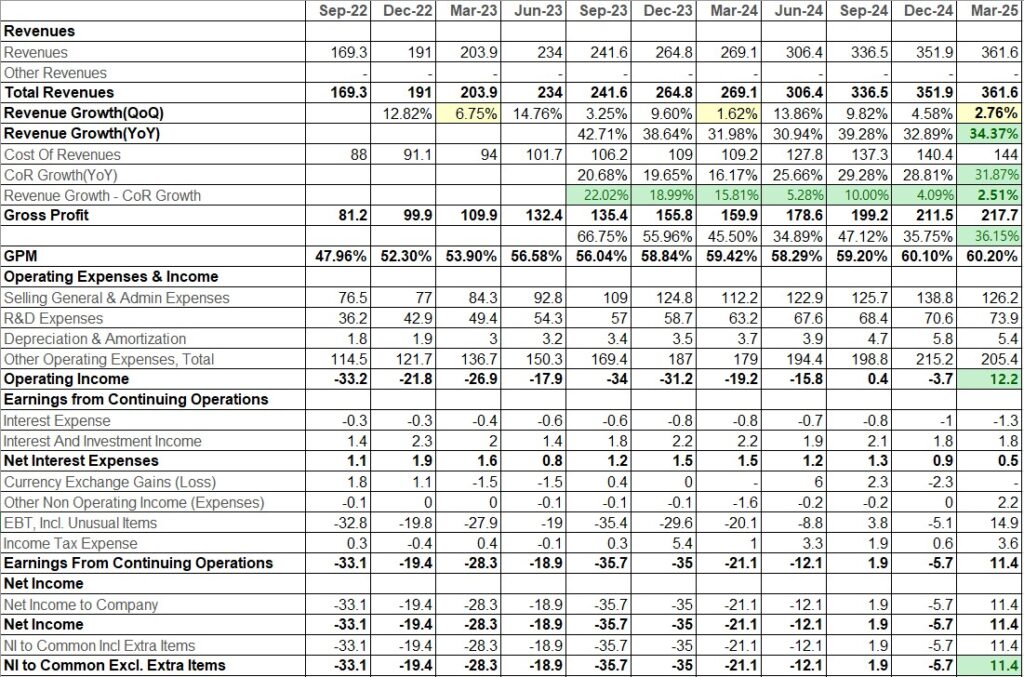

이를 바탕으로 매출 총이익 성장률 > 매출 성장률 > 매출원가 증가율의 관계를 보여주면서 GPM을 높여나가고 있다.

이는 ‘25.1Q에도 이어졌다.

‘25.1Q YoY 기준 매출 총이익 성장률은 36.15%, 매출 성장률은 34.37%, 매출원가 증가율은 31.87%로 수익성이 증가되고 있으며, 영업이익 $12.2M, 순이익 $11.4M의 흑자를 기록했다.

현재 시총은 $4.86B로, ‘25.1Q 실적이 4분기 동안 반복된다고 가정하면 아직 멀티플은 106.6로 일반적인 기준을 바탕으로 본다면 다소 비싸지만,

30%를 상회하는 성장률과 강력한 영업 레버리지 효과,

플랫폼 기업으로서 보유한 브랜드가치, 전환비용, 네트워크 효과 등 견고한 해자의 근거,

급격한 성장이 쉽게 멈추지 않을 것임을 증명해온 그 동안의 실적과 그 히스토리,

시장의 기대를 상회하는 ‘25.1Q 실적 등을 감안하여,

3분기 커버 기업으로 편입을 고려하려고 한다.

이번 실적발표 내용을 Chat GPT를 활용하여 정리하였으며,

이에 대해 초록색으로 코멘트를 남겨봤다.

아래 내용은 2025년 5월 7일 진행된 Remitly Global, Inc.(NASDAQ: RELY)의 25.1Q(2025년 1분기) 실적발표 컨퍼런스콜을 요약·정리한 것입니다. 특히 Q&A 파트는 질문과 답변을 최대한 생생하고 상세하게 정리했고, 컨텍스트를 살리기 위해 핵심 내용 위주로 정리하되 중요한 맥락은 생략하지 않았습니다. 답변 후반부에는 Remitly의 비즈니스 모델(BM), 성장성, 경제적 해자, 이익률 관점, 자본배치, 밸류에이션 등을 투자관 관점에서 검토한 내용을 덧붙였습니다.

CEO(매트 오펜하이머) 발표

RELY 1분기 성과

우리나라에서는 순이익, 영업이익을 중시하는 반면 미국에서는 EBITDA를 평가지표로 많이 사용한다.

EBITDA는 이자, 법인세, 감가상각, 무형자산 상각을 제외하고 산출한 이익으로 영업활동에 따른 현금창출력을 좀 더 직접적으로 보고 싶을 때 사용하는 지표이다.

이를 기준으로 봐도 Remitly는 충분히 의미있는 수익성 개선을 증명하고 있다.

매출은 전년 대비 34% 증가한 3억6,162만 달러 달성

Adjusted EBITDA 마진 16%로 사상 최대치 기록

고성장(매출 증가율)과 견고한 수익성(EBITDA 마진)을 동시에 나타내는 ‘Rule of 50’을 달성하고 2025년 전체 매출과 Adjusted EBITDA 가이던스를 상향 조정

일반적으로 SaaS나 핀테크 같은 고성장 기술 기업에서는 매출 성장률과 이익률(주로 EBITDA 마진)을 함께 살펴보는 “Rule of 40”이라는 지표가 자주 언급됩니다.

Rule of 40: (연간 매출 성장률 %) + (Adjusted EBITDA 마진 %) ≥ 40

Remitly가 이번 컨퍼런스콜에서 언급한 **“Rule of 50”**도 이와 유사한 개념입니다. 다만 목표 기준이 50으로 더 높게 설정된 것으로 보이며,

Rule of 50: (연간 매출 성장률 %) + (Adjusted EBITDA 마진 %) ≥ 50

를 달성했을 때 “고성장과 동시에 견고한 수익성을 갖췄다”고 평가하는 지표입니다.

Remitly는 25.1Q(2025년 1분기) 실적에서 매출이 전년 대비 34% 증가하고, Adjusted EBITDA 마진이 약 16%를 기록해, 성장률 34 + 마진 16 = 합계 50

으로 Rule of 50을 달성했다고 강조했습니다. 이는 흔히 말하는 Rule of 40보다도 더 높은 기준을 만족한 것으로, 높은 매출 성장과 높은 이익률이라는 두 마리 토끼를 함께 잡고 있음을 보여주는 지표입니다.

‘탄탄한 비즈니스 모델’과 ‘거시적 불확실성 속에서도 견디는 RELY BM의 회복력(Resilience)’

RELY 매출은 가족들의 생계를 책임지고 있는 이민자들의 송금 수요에 기반하고 있기 때문에 거시경제, 지정학 요인에도 불구하고 견조한 증가세를 보인다는 점을 강조하고 있다.

거시경제·지정학적 요인이 다양하게 변동하지만, 해외송금(remittance) 수요는 경기 사이클이나 정치적 이슈와 무관하게 꾸준히 유지되거나 오히려 상승하는 경향이 큼. 이는 고객들이 가족이나 친지에게 보내는 필수 송금성 자금이기 때문

회사가 갖춘 FX(외환) 및 트레저리(자금 운용) 역량도 중요 경쟁우위로 작용. 연간 600억 달러 상당의 송금액을 관리하고 있으며, 이로 인해 대규모 파트너십 체결이 가능해지고 원가 절감, 고객 가격경쟁력 개선으로 연결됨.

RELY 사업 다각화(Diversification)와 글로벌 파트너십 확대

지역적 확장도 원활히 진행되고 있으며, 규제 준수를 위한 투자를 적극적으로 진행하고 있다.

다양한 지역 확장 및 다양한 송금 수단(수취 방식, 결제 방식) 확충. 예: PayTo(호주), Pay by Bank(미국), Interac(캐나다) 등

아프리카 시장: 나이지리아, 부르키나파소, 말리 등에 새롭게 송금 서비스를 개시. Orange Money(대표적 모바일 월렛) 추가

라틴아메리카 시장: 페루의 Plin, 칠레의 MACH, 이집트의 Vodafone Cash 등 수취 옵션 확대

본격적인 대액 송금(High-amount senders) 이용자 비중이 증가하여 전년 대비 45% 이상의 송금액 증가, 전체 송금액 중 비중도 전년 대비 200bp 상승. 예) 최근 회사 역사상 가장 큰 거래가 캐나다→미국에서 발생.

소규모 비즈니스(micro-business) 고객 대상으로도 성장 가능성을 확인. 이미 수백만 달러 상당의 거래를 처리 중이며, 초기 잔존율(retention)이 매우 높은 편.

신규 고객 확보 전략: 오프라인-현금 송금 수요를 온라인으로 전환하기 위해, WhatsApp과의 연동(WhatsApp Send) 등 챗봇 기반의 쉽고 직관적인 송금 프로세스 마련.

RELY의 고객 신뢰(Trust)와 규제·준법 감시(Compliance)에 대한 투자

올해 1분기 기준 93% 이상이 1시간 내 수취 완료, 95% 이상의 거래가 고객센터 문의 없이 처리, 가동시간(uptime) 99.99%.

글로벌 170여 개국에서 송금 서비스를 운영하며, 각 지역 규제 기관과의 준법 감시를 중시함.

KYC(고객신원확인), AML(자금세탁방지) 등 고도화된 머신러닝 모델을 적용하여, 고객 편의성과 보안·위험 관리를 균형 있게 유지.

CFO(비카스 메타) 발표 요지

RELY 1분기 상세 실적

매출 증가율은 전체 송금액 증가율에 못 미쳤지만, 고객 증가율보다는 빠르게 성장하며 충분히 빠르게 증가했다.

미국 외 국가 매출도 크게 증가하고 있다.

- 매출 3억6,162만 달러(전년 대비 +34%), Send Volume(송금액) 162억 달러(+41%), 분기 활성고객(QAU) 800만 명(+29%).

- gross take rate은 2.24% 수준으로 예상치와 일치.

- 전 세계적으로 미국 외 국가 매출 비중도 큰 폭 증가. 미국 매출은 35% 증가, 기타 국가는 41% 증가.

- 인도·필리핀·멕시코 외 지역으로부터의 매출도 45% 증가.

- 조정 후 EBITDA 5,840만 달러, 마진 16%. GAAP 순이익도 2개 분기 연속 플러스 기록(1,140만 달러).

RELY 마케팅 비용과 효율

마케팅 등 비용 효율성이 지속적으로 높아지고 있어 가이던스를 상향하였다.

연간 EBITDA 가이던스를 $2억으로 추정한 상황으로,

1분기 EBITDA 대비 순이익 비율을 통해 연간 순이익 가이던스를 추정해보면 $1.5억 정도가 될 것으로 예상되며, 이는 PER 32.4를 의미한다.

급성장 추세 속에 있는 기업이라는 것을 감안하면 매우 현실적인 멀티플이다.

- 마케팅 지출 6,830만 달러, 전년 대비 7.5% 증가, 매출 대비 비중은 18.9%로 473bp 개선.

- 분기 활성고객 1인당 마케팅 비용은 전년 대비 17% 하락한 8.5달러.

- 유료 채널 뿐 아니라 입소문(Word-of-mouth) 채널과 SEO 등 저비용 채널 효과가 크게 기여.

- 기타 비용 항목

- 고객지원/운영비(6.2% of revenue), 기술개발비(14% of revenue), G&A(11% of revenue) 모든 영역에서 매출 대비 비중이 전년 대비 각각 60bp~144bp가량 개선됨.

- 주식기반보상(SBC) 또한 매출 대비 9.9%로 전년 동기 대비 280bp 낮아짐.

- 2025년 2분기 및 연간 가이던스

- 2분기 매출: 3억8,300만~3억8,500만 달러(전년 대비 +25%~26%).

- 분기 활성고객(QAU)은 지속 증가, 고객 1인당 송금액도 상승, 다만 송금액 증가율이 매출 증가율보다 높을 것으로 전망(고액 송금 증가에 따른 take rate 완만 하락).

- 조정 EBITDA: 4,500만~4,700만 달러(마진 약 12%).

- 연간 매출: 15억7,400만~15억8,700만 달러(+25%~26%).

- 연간 조정 EBITDA: 1억9,500만~2억1,000만 달러(마진 12%~13%).

- GAAP 회계상 연간 순이익도 플러스를 예상.

- 2분기 매출: 3억8,300만~3억8,500만 달러(전년 대비 +25%~26%).

RELY ‘25.1Q Q&A

아래에서는 애널리스트/참석자의 질문과 답변을 묶어 최대한 실제 맥락과 의도를 살려 정리했습니다.

Q1. (Tien-Tsin Huang – JPMorgan)

질문 요지

- “1분기에 분기 활성고객 1인당 송금액(send volume per active)이 전년 대비 9% 증가하며 2021년 이래 최고치였다. 이 증가가 ‘송금 한도(send limits) 상향’ 덕분인지, 어떤 구조적 변화(예: 대규모 송금 니즈) 때문인지 궁금하다. 혹은 Treasury/FX 역량이 크게 기여했는지도 알고 싶다.”

고객의 사용빈도 증가, 고액 송금 증가, 기업 고객 증가 때문이다.

이러한 증가세는 RELY가 획득한 신뢰성과 브랜드 가치를 바탕으로 고객당 사용량이 증가하고,

고객의 외연이 자연스럽게 확장되고 있다는 것을 시사한다.

답변 요지

- CFO(비카스 메타)

- 1분기 전반적인 매출·이익이 기대 이상이었고, 그중 하나가 바로 ‘활성고객 1인당 송금액’ 증가.

- 증가 요인은 크게 세 가지임.

- 고객 참여도(engagement) 증가: 앱 및 송금 프로세스가 점점 더 편리해지고 friction이 줄어들며, 빠르고 편리해진 송금 속도 등이 기여.

- 고액 송금(High-amount senders) 고객 증가: 최근 4개 분기 동안 전체 볼륨보다 더 높은 성장률(45% 이상)을 기록. 이러한 고객들은 평균 송금액이 크기 때문에 1인당 송금액 지표를 끌어올림.

- 소규모 비즈니스(micro-business) 송금: 이들 기업 고객은 일반 개인보다 횟수는 적지만 건당 송금액이 큼. 초기 리텐션도 양호해 1인당 송금액 지표에 긍정적 영향.

- CEO(매트 오펜하이머) 추가

- 위험관리·컴플라이언스 팀이 머신러닝을 활용하여 고객별 리스크 점수를 세분화하고, ‘개인화된 송금 한도’를 적용할 수 있게 된 점이 큼. 예전에는 일괄적인 tier로 묶여 문서 제출 등을 요구했으나, 이제는 고객에 따라 한도와 KYC 프로세스를 다르게 적용 가능해 ‘고액 송금’에서 마찰이 줄었음.

- 이와 더불어 micro-business 고객도 건당 금액이 커서 기여도가 높아질 것.

Q2. (Andrew Schmidt – Citi)

질문 요지

- “고액 송금 수요 증가는 자체적인(제품개선, 사용자경험 향상) 요인이 큰지, 거시환경 때문인지 궁금하다. 그리고 이런 트렌드가 앞으로도 지속될 것으로 보이는지?”

기존 고객으로부터 발생하는 ‘반복 매출’ 비중이 높아 앞으로도 매출의 가시성과 지속성이 높다.

답변 요지

- CFO(비카스 메타)

- 기본적으로 Remitly 비즈니스는 전년동기 대비 70% 이상 매출이 ‘이전 분기에 이미 가입해 유지하고 있는 고객들’로부터 발생하는 구조라, 가시성과 지속성이 높다.

- 2분기 및 연간 가이던스에도 고액 송금 트렌드를 반영하고 있으며, 고객 수(QAU) 증가보다 매출 증가가 조금 더 빠르고, 송금액(볼륨) 증가가 매출 증가보다 빠른 흐름이 앞으로도 이어질 것으로 전망.

- 여러 불확실성(금리, 환율, 지정학 이슈 등)을 고려해서 가이던스를 보수적으로 제시했지만, 당사 매출의 내재적 ‘내구성(durability)’이 강하기에, 결과적으로 올해 전망에 긍정적.

Q3. (Chris Kennedy – William Blair)

질문 요지

- “Remitly가 강조해온 파트너사와의 직접 연동(Direct Partner Integrations) 현황은 어느 정도 진척되었나? 그로 인해 얻는 장점은 정확히 무엇인가?”

직접 연동을 하게 되면 다수의 중개인이 있을 때에 비해서 협상력이 강화되며,

이에 따라 이익률도 높아진다.

이를 통해 고객에 대해 더 많은 것을 돌려줄 여력이 생긴다.

이로 인해 선순환이 발생한다.(DASH와 비슷한 내러티브!)

답변 요지

- CEO(매트 오펜하이머)

- 대다수 시장에서 ‘직접 인프라 연동’을 통해 더 빠른 송금 속도, 낮은 비용, 높은 신뢰도를 확보 중.

- 예를 들어, 고객이 입력한 수취인 정보가 잘못되었을 때, 중간에 중개은행이 여러 겹 있는 구조라면 수정이 복잡해지고 리스크도 늘어나지만, Remitly가 현지 파트너사와 직접 API를 연동해 놓으면 바로 데이터 정정이 가능해 정확도와 처리속도가 크게 향상.

- 또 이 과정에서 중간 수수료 절감으로 고객가격 인하 여력을 키우거나, 거래 안정성을 높이는 식의 flywheel 효과가 남.

Q4. (Will Nance – Goldman Sachs)

질문 요지

- “멕시코·중남미 관련 거시적 이슈(미국-멕시코 긴장, 이민 정책, 관세 등)에 따른 Remitly의 경쟁 우위나 잠재적 고객 이동이 있는지? 디지털 채널로 옮겨가는 전환 가속이 관찰되는지 궁금하다.”

RELY가 직면한 해외 송금 수요는 거시, 정치적 변동에도 매우 견조하며,

미국 비중은 감소하고 지리적으로 다변화를 통해 안정성이 강화되고 있다.

답변 요지

- CEO(매트 오펜하이머)

- 14년 동안 Remitly를 운영하면서 다양한 불확실성을 겪었는데, 해외송금은 매우 탄력적이라 거시·정치적 변동에도 크게 흔들리지 않는 패턴을 거듭 확인.

- 구체적으로 멕시코 역시 1분기 34%라는 전체 성장률보다 더 높은 수준의 매출 성장을 달성.

- 고객 프로파일이 중요한데, Remitly 고객 다수는 은행 계좌·카드로 송금하는 ‘중장기 체류자’가 많아, 단기 이민 이슈보다 정착 후 가족 송금 수요가 기본적으로 강함.

- 또한, Remitly 전체 매출 중 미국 비중은 계속 줄고 있으며(이전 25%→현재 34% 해외), 수취 대상국도 인도·필리핀·멕시코 외 다변화 중이라 거시 불확실성 영향을 분산하고 있음.

Q5. (Ramsey El-Assal – Barclays)

질문 요지

- “고액 송금자와 소규모 비즈니스(SMB) 고객 유치 전략이 무엇인지? 광고 메시지를 달리 하는지, 파트너사 협업을 통한 별도 채널인지 궁금하다.”

고액송금 고객은 국가별 맞춤형 채널을 집중해서 사용하고 있으며,

소규모 비즈니스는 고객에게 편의성을 제공하는 것이 고객의 사용 유인을 제공하고 있다.

답변 요지

- CEO(매트 오펜하이머)

- 고액 송금 고객은 국가(코리더)별 특성이 큼. 예: 미주→인도 구간이나, 캐나다→미국처럼 거래 규모가 큰 특정 니즈가 존재. 해당 시장에서 한도를 상향 조정하고, 적합한 마케팅 채널을 집중적으로 활용한다.

- 소규모 비즈니스 영역은, 기존에도 개인 사업자가 Remitly로 송금을 시도하다가 별도 서류 제출 등 번거로운 과정을 거쳐야 했음. 이제 KYC를 넘어 KYB(‘Know Your Business’) 흐름을 자동화·간소화해 onboarding을 쉽게 만들고 있음.

- 두 세그먼트 모두 기존 인프라를 확장하는 형태이므로, 별도의 대규모 투자 없이도 충분히 레버리지 가능.

Q6. (Andrew Bauch – Wells Fargo)

질문 요지

- “WhatsApp Send 기능이 라틴아메리카 일부 국가에서 제한적으로 시작된 것으로 안다. 향후 26억 명 WhatsApp 이용자 풀을 고려할 때 확장성 엄청날 것 같은데, 이 파트너십의 전략과 기대 효과는?”

WhatsApp과 협업하여 송금 편의성을 개선한 사례로, 현재는 남미에 한정 사용중이나 안정화되면 다른 지역으로도 확장하려고 하고 있다.

이용자 풀을 고려하면 확장성이 기대된다.

답변 요지

- CEO(매트 오펜하이머)

- WhatsApp Send는 Remitly가 고객센터에 활용하던 AI 기반 가상 어시스턴트를 WhatsApp과 통합하여 도입한 사례.

- 초기에 집중하는 시장은 라틴아메리카로 한정했지만, 성공적으로 안정화되면 다른 지역으로 확장 가능성 큼.

- 핵심은 오프라인 송금 이용자가 WhatsApp 기반 대화형 인터페이스로 쉽게 온라인 송금으로 넘어올 수 있다는 점.

- WhatsApp에서 바로 ‘금액 확인, 송금 절차, 환율 조회, 고객지원’ 등을 처리할 수 있어 고객 확보와 만족도에 모두 기여할 것으로 기대.

Q7. (David Scharf – Citizens Capital Markets)

질문 요지

- “1분기 Adjusted EBITDA 마진이 16%로 굉장히 높았다. 혹시 일회성 요인이 있는지, 또는 2분기 이후로 마진이 낮아지는 가이던스를 준 이유가 있는지?”

1분기에는 마케팅 지출이 예상보다 적었던 부분이 좋게 작용했고,

2분기에는 홍보/마케팅에 더 투자할 계획이나 점진적인 상향 흐름을 보일 것으로 전망한다.

답변 요지

- CFO(비카스 메타)

- 1분기 마케팅 지출이 예상 대비 적었고 효율도 좋았던 부분이 크게 작용.

- 2분기는 홍보·마케팅에 더 투자(시즌적으로 더 큰 수요)를 계획하고 있어, 2분기 Adjusted EBITDA 마진 가이던스는 12%로 제시.

- 그러나 연간으로 보면 12%~13% 범위에서 점진적 상향 흐름이며, 분기 GAAP 순이익도 3분기에 플러스, 연간으로도 플러스가 될 것.

- 향후에도 적절한 투자를 유지하되 비용 효율화 기조는 이어질 것.

Q8. (Darrin Peller – Wolfe Research)

질문 요지

- “Remitly Circle과 관련된 신제품 개발 현황이 궁금하다. 장기적으로 어떻게 차별화된 금융 서비스를 구축할 것인지?”

Circle은 카톡 실험실 같은 서비스로, 혁신적 아이디어를 빠르게 테스트하고 고객 반응을 확인하는 역할을 하며, 이를 통해 더 나은 서비스를 제공하고 브랜드 가치를 개선해나갈 계획이다.

답변 요지

- CEO(매트 오펜하이머)

- Circle은 혁신 아이디어를 빠르게 테스트하고 고객 반응을 확인하는 ‘샌드박스’ 역할.

- 예를 들어, 예치금 보관 기능, 더 빠른 해외결제, 유연한 송금 옵션 등을 실험 중.

- 여기서 얻은 인사이트를 Remitly 메인 앱에도 적용해, 보다 폭넓은 금융서비스(“trusted financial services that transcend borders”)를 제공하는 것이 궁극적 목표.

Q9. (Alex Markgraff – KBCM)

질문 요지

- “송금 한도를 높이면서 놓쳤던 기회를 어느 정도로 추산하나? 특히 과거엔 일괄된 tier 방식으로 고객들이 대량 송금을 못한 부분이 있었을 텐데, 새 리스크 모델 도입으로 구체적으로 어떤 변화가 있었는지?”

머신러닝을 통해 송금 제한 규제에 대한 허가를 쉽게 받을 수 있도록 편의성을 개선하여 대량 송금 수요에 대응하고 있다.

답변 요지

- CEO(매트 오펜하이머)

- 과거에는 고액 송금을 하려면 일정 금액 이상일 때마다 수동으로 서류 제출, ID 심사 등의 추가 단계를 거쳐야 했음. 이 때문에 불필요하게 이탈하는 고객이나, 거래가 지연되는 문제가 있었음.

- 지금은 머신러닝 기반 ‘개인화 리스크 평가’를 적용해, 고액 송금자라도 리스크가 낮다고 판단되면 쉽게 한도를 부여. 결과적으로 거래 편의성과 처리속도가 크게 향상.

- 이로 인해 실제로 여러 번 반복송금하는 대액 고객들의 거래량이 빠르게 증가하는 추세.

Q10. (Grace Wong – BMO Capital Markets)

질문 요지

- “마케팅 비용 효율성이 계속 좋아지고 있다. 경쟁 환경 자체가 완화되었는지, 혹은 Word-of-mouth의 힘이 더 커졌는지 궁금하다.”

입소문을 통한 마케팅도 효과적이며, 유료 광고를 통한 고객 유치도 좋은 성과를 보이고 있다.

이는 브랜드 인지도, 제품 품질 개선이 근본적인 원인이다.

답변 요지

- CFO(비카스 메타)

- 마케팅 퍼포먼스가 전반적으로 좋아지고 있는 건 사실.

- 이유는 유기적 채널(organic)과 브랜드 인지도, 제품 품질이 맞물려 효과를 발휘하고 있음. 예를 들어 입소문, SEO 등의 기여도가 커진 덕분.

- 유료 채널 투자 대비 ROI도 개선 중. 마찰 없는 UX와 다양한 디지털 수취 옵션 등이 신규 고객 전환율을 높여, 결과적으로 유료 채널 지출 효율도 극대화.

Q11. (Zachary Gunn – FT Partners)

질문 요지

- “AML/KYC 관련해서, CEO 언급대로 대다수 고객은 ‘은행계좌/카드’로 송금한다고 했는데, 그렇지 않은 소수 고객도 있나? 있다면 이들에 대한 KYC 절차는 어떻게 다른지?”

디지털 only 채널이라는 장점을 통해 자금세탁 규제 승인을 보다 쉽게 통과하고 있다.

답변 요지

- CEO(매트 오펜하이머)

- 실제로 절대다수 고객은 본인 명의 은행 계좌/카드(주로 데빗카드)를 연동해서 송금함. 사실상 은행 KYC를 이미 통과한 셈.

- 일부 선불카드(Prepaid card)나 특수 케이스를 제외하면 거의 모두 동일한 패턴이라, 규제 리스크가 훨씬 낮고 자금세탁 가능성도 작음.

- 오프라인(현금) 기반 전통 송금업체는 지점이나 대리점에서 ID 검사 등을 해야 하기에 위험과 비용이 더 큰 구조지만, Remitly는 디지털-only라 더욱 효율적으로 KYC/AML을 수행 가능.

Q12. (Gus Gala – Monness, Crespi, Hardt & Co.)

질문 요지

- “2분기 매출 가이던스(25%

26% 증가)가 1분기에 비해 보수적으로 보인다. 이미 45월 월간 이용자 데이터를 보면 3월 대비 30% 이상 증가세 같은데, 가이던스에 어떤 ‘쿠션’이 있는 건지? 또한 하반기 마케팅/활성고객 비중 변화 전망은?”

가이던스는 보수적으로 책정하였다.

마케팅 비용은 2분기까지는 감소하나, 하반기에는 비슷한 수준을 회복할 것으로 예상된다.

답변 요지

- CFO(비카스 메타)

- 내부적으로도 1분기 실적이 훌륭해 연간 가이던스를 상향 조정했지만, 여전히 거시 불확실성을 고려해 신중하게 수치를 책정함.

- 여전히 (1) 분기 활성고객(QAU)이 꾸준히 늘고, (2) 송금액(볼륨)이 그보다 더 빠르게 증가, (3) 매출이 QAU보다 약간 더 빠르게 증가하는 흐름은 이어질 것.

- 마케팅 1인당 비용은 2분기까지는 전년 대비 줄어드는 추세가 이어지지만, 하반기엔 전년도 높은 효율 베이스를 감안하면 비슷한 수준(stabilize)을 예상.

투자관 관점에서의 RELY 핵심 포인트 검토

아래는 “성장 가능성이 큰 기업 지분을 장기 보유하여, 기업이 벌어들이는 이익의 증가를 공유하는 것”을 가장 확률 높은 자산 증식 방법으로 보는 투자관에 기초해, Remitly를 간단히 분석합니다.

RELY 비즈니스 모델(BM) 이해

- Remitly는 해외송금(특히 개인→개인)이라는 명확한 상품에 집중하고 있음.

- 고객에게는 모바일 앱/웹 기반으로 간편·빠른 송금 서비스를 제공하고, 거래 볼륨을 기반으로 결제·송금 네트워크 비용을 절감하여, 지속적인 flywheel(더 많은 거래→더 낮은 원가→더 매력적인 가격→더 많은 고객)을 형성.

- 최근에는 고액 송금자, 소규모 비즈니스라는 인접 세그먼트로 확장 중.

시장 및 상·하위 시장 성장성, RELY 성장 시나리오 실현 가능성

- 글로벌 이민자 수 약 2.8억~3억 명, 연간 해외송금시장 규모는 2조 달러에 육박하는 큰 시장.

- 디지털 송금 채널 침투율은 아직도 낮은 편으로, 현금 기반 송금에서 디지털 전환되는 흐름이 가속화될 경우 추가 성장 여지가 큼.

- Remitly는 북미→라틴, 북미→아시아 등 핵심 코리더뿐 아니라 아프리카 등 신흥시장에도 빠르게 진출 중.

RELY의 경제적 해자(무형자산, 전환비용, 네트워크 효과, 비용 우위 등)

무형자산

10년 넘게 쌓아온 글로벌 규제 대응 노하우, 수백 개 금융기관 및 파트너와의 네트워크, 고객 신뢰도 등이 강력한 진입장벽.

전환비용

송금 속도, 성공률, 규제·보안 이슈가 중요해, 신뢰를 한번 쌓으면 잘 바꾸지 않음.

네트워크 효과

가입자가 많아질수록 결제 인프라·파트너 수수료 협상력이 높아지고, 더 좋은 요율과 서비스를 제공→재투자로 이어짐.

비용상 우위

연 600억 달러 이상의 송금액을 처리하는 스케일에서 나오는 환율·수수료 협상력이 경쟁사 대비 우위 요인.

RELY의 협상력 (가격 P, 거래량 Q, 비용 C 조정 가능성)

회사는 규모의 경제로 **트랜잭션 비용(C)**을 낮출 수 있고, 일부 효율은 고객 혜택(가격인하/P↓)으로 돌려주어 시장점유율(Q)을 빠르게 확대.

동시에, 조정 EBITDA와 GAAP 순이익 모두 흑자를 달성 중으로 수익성 역시 빠르게 개선되고 있음.

향후 고액 송금·SMB 비중 확대 시, 단기적으로는 take rate이 소폭 내려갈 수도 있으나, 전체 RLTE(매출-거래원가) 절대금액 성장이 중요해 긍정적.

RELY의 자본배치(경영진의 투자수익률 관리)

경영진은 마케팅 투자를 ROI 계산해가며 적극적으로 운용 중. 1인당 마케팅 비용은 지속적으로 하락세.

기술 투자(고객경험, AI 기반 리스크·컴플라이언스, Circle 프로젝트 등)에도 집중하며, 이를 통해 장기 성장 발판 마련.

탄탄한 현금흐름과 낮은 부채 덕에, 필요시 추가적 M&A나 R&D 투자에도 여력 있어 보임.

RELY의 밸류에이션(경쟁사 및 시장·산업 평균 대비 저평가 여부)

전통 현금 기반 송금업체(예: Western Union, MoneyGram) 대비 높은 성장성과 디지털 확장성을 지님.

핀테크 업종 전반이 금리인상 등 거시환경으로 인해 밸류에이션 프리미엄이 낮아진 상황이지만, Remitly는 35% 안팎의 고성장과 두 자릿수 중반의 EBITDA 마진을 동시에 달성하며, 동일 업종 내에서 가치를 재평가받을 가능성 큼.

상세 밸류에이션(멀티플, EV/EBITDA, P/S)은 시장환경에 따라 변동 가능하나, 지속 성장성과 견조한 수익성을 감안하면 현 시점에서 매력도가 높다는 분석.

가치투자 커뮤니티를 성장시켜나가고 있습니다.

운영 계획과 방향성을 한 번 읽어보시고,

텔레그램과 유튜브 채널을 통해 소통하고 있으니 공감이 가신다면 참여해주세요!

쌍방향 소통을 원하는 분들은 카카오톡 채널로 와 주시면 좋을 거 같습니다.

자료실을 통해 리포트, 뉴스도 공유하고 있으니 참고하시면 도움이 될 거 같습니다.