인카금융서비스가 속해 있는 보험 산업의 특수성 : 상품 설계보다 판촉이 중요

보험상품은 소비자가 지금 비용을 지불하지만 혜택은 알 수 없는 미래 언젠가, 누릴지 누리지 못할지 알 수도 없다.

반면, 소비자는 ‘즉각적 만족’을 원하며, 지금 눈 앞에서 뭔가 일어나길 바란다.

당신은 한 번밖에 살지 못한다. You Only Love Once, Yolo!

* 즉각적 만족 가설(David Laibson) : 소비자는 순간, 혹은 현재의 만족에 취약하기 때문에, 현재 소비가 현재 소득에 강하게 영향을 받는다(지금 현금을 쥐어주면 다 써버린다)는 경제학 이론

따라서 미래 확률적으로 일어날 일을 적극적으로 설명하고 설득하는 판촉행위가 없다면 보험상품은 합리적인 수준보다 “과소 소비”된다.

게다가 적극적 판촉이 없다면 ‘즉각적 만족’을 추구하는 본능을 극복하고 보험상품에 가입하는 사람들은 위험성이 높은 특성을 보유한 소비자들이다.

(예를 들면 자동차 사고 위험이 높은 사람들이 보험을 많이 가입한다)

이들이 주로 보험상품에 가입한다면 보험회사의 수익성은 악화될 수밖에 없다.

따라서 보험산업에서는 보험상품을 만드는 것보다 파는게 중요하며,

이렇게 적극적으로 판촉을 하는 발이 넓고 말주변이 좋으며 다양한 상품을 잘 이해하고 있는 전문가들을 우리는 ‘보험설계사’라고 한다.

이런 보험설계사들을 조직화하고 보험사와 위탁계약을 맺어 보험상품을 판매하는 BM을 보험판매업(GA : General Agency)이라고 한다.

모든 보험사들은 매출을 늘리고, 수익성 악화를 막기 위해 효율적인 GA를 통해 보험을 안정적으로 판매하고 싶어한다.

보험사의 독립 GA 선호 : 파운드리 시장의 TSMC

파운드리 분야에서 TSMC가 삼성보다 강한 이유는 여러가지가 있겠지만,

최종 소비상품을 만들지 않는다는 점도 크게 영향을 미쳤을 것이다.

직접적으로 설명하자면, 삼성은 휴대폰을 만들기 때문에 애플의 선택을 받지 못했다.

보험사들도 최대한 많이 팔 수 있는 타이밍에 다른 보험사(또는 그 자회사)에 소속된 전속 설계사에게 주력 상품의 통계, 현금흐름, 수익구조를 공개하기 껄끄러울 것이다.

그리고 경쟁사 판매 조직이 강해질수록 장기적으로 자사 경쟁력이 약화되는 것도 우려스러울 수 있다.

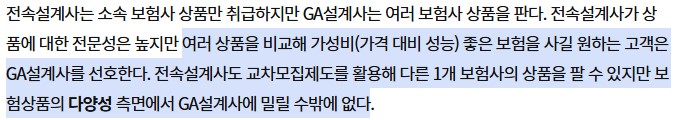

이런 점에서 전속 GA는 취급할 수 있는 상품에 한계가 있으며,

독립 GA는 모든 보험사의 상품을 자유롭게 취급할 수 있고,

보험사도 타사 전속 GA에 비해 독립 GA에 유리한 조건으로 보험상품 판매 인센티브를 제시할 가능성이 높다.

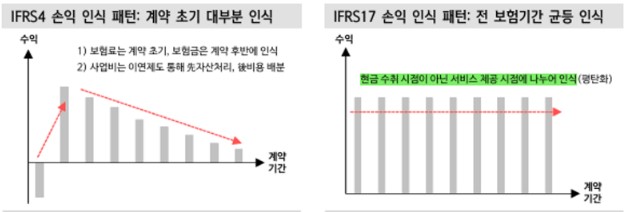

IFRS17 도입 : 보험상품 판촉 욕구 폭발

23.1.1일부터 보험회사 회계 기준이 IFRS4(현금주의)에서 IFRS17(발생주의)로 변경되었다.

* 현금주의 : 기업에 들어오는 현금을 기준으로 손익을 인식하는 회계 방식, 실제 이익과 회계상 이익이 달라지는 문제가 있음

** 발생주의 : 현금이 들어오지 않더라도 손익이 영향을 주는 사건이 발생한 시점에 실적에 반영하는 회계 방식, 사업보고서 작성/실적발표시 원칙이나 IFRS4에서는 적용되지 않아 진정한 성과를 평가하기 어려웠음

과거에는 계약이 체결되면 초기에 나가는 비용이 크기 때문에 단기 실적이 악화되었으나,

IFRS17 도입후 보험사는 수익과 비용을 보험 계약 전 기간에 균등 분할하여 인식한다.

따라서 초기 비용이 보험 전기간에 분산되고, 계약을 체결할수록 실적이 개선된다.

이러한 변화에 따라 보험사 경영자들은 더 이상 신계약으로 인한 단기 실적 악화를 두려워하지 않고 GA에 적극적 판촉을 주문하여 장기 이익을 극대화할 수 있게 되었다.

* IFRS4에서는 장기 수익성이 좋은 계약이 다수 체결되어 단기 실적이 악화될 경우, 몇 년 뒤 경영인은 성과에 대한 인센티브를 받을지 모르겠지만, 당장 실적 악화를 이유로 성과급을 받지 못하게 되거나 심할 경우 일자리를 잃어 경영성과의 과실을 누리지 못할 수 있다. 이렇게 단기-장기 성과에 미치는 영향이 반대이기 때문에 경영인이 장기 주주이익 극대화와 배치되는 행동을 할 가능성이 높아서 IFRS17이 도입된 것이다.

설계사, 소비자 : 다양한 선택권 선호

보험 설계사는 다양한 상품 중 가장 인센티브를 많이 받을 수 있는 상품을 판매하고 싶어 하기 때문에 전속 GA보다 독립 GA에 소속되는 것을 선호한다.

[보험설계사 대이동] ①’전속→GA’…GA설계사 20만 육박 – www.asiae.co.kr

또한, 설계사들은 인카금융서비스가 보험사 지원금을 투명하게 배분하는 정책을 운영하고 있어 특히 선호도가 높다고 평가한다.

또한, 독립 GA로서 협상력이 강해지면 보험사가 지급하는 인센티브 단가도 올라간다.

소비자도 다양한 상품 중 자신이 처한 상황과 보장 범위를 고려하여 다양한 보험상품 후보군 중 가장 유리한 상품을 추천받길 원한다.

결론적으로 보험상품을 만드는 보험사,

판매하는 보험설계사, 소비하는 가입자

모두 독립 GA를 선호하기 때문에

독립 GA가 커질 수밖에 없다.

보험 선진시장 미국은 어떨까? GA는 성장주로 수익성이 압도적으로 높다.

| 분류 | 기업명 | 티커 | PER | 14초 주가 | 23말 주가 | 10년 수익률 | 시총(B$) |

| 보험사 | 프로그레시브 | PGR | 34.49 | $26.19 | $159.36 | 19.79% | 95.18 |

| 보험사 | 올스테이트 | ALL | -17.54 | $54.09 | $139.98 | 9.98% | 39.25 |

| 보험사 | 트래블러스 컴퍼니스 | TRV | 20.29 | $90.51 | $190.52 | 7.73% | 40.07 |

| 보험사 | 하트포드 파이낸셜 | HIG | 10.88 | $36.10 | $80.36 | 8.33% | 24.91 |

| 보험사 | 로우스 | L | 10.48 | $48.12 | $69.60 | 3.76% | 15.89 |

| 보험사 | 평균(적자회사 제외) | 19.04 | 9.90% | ||||

| GA | 마시 & 맥레넌 | MMC | 26.99 | $48.01 | $188.79 | 14.67% | 94.10 |

| GA | 에이온 | AON | 21.91 | $83.36 | $289.31 | 13.25% | 57.98 |

| GA | 아서 J 갤러거 | AJG | 42.27 | $46.67 | $223.46 | 16.95% | 48.64 |

| GA | 평균 | 30.39 | 14.96% |

보험사와 비교해서 보험 판매사의 멀티플과 장기 수익률이 확연히 높다.

이런 일이 일어나는 가장 큰 이유는 보험 상품의 특성과 보험상품을 둘러싼 행위자들의 선호가 GA에 유리한 상황이기 때문이다.

보험업, 그기 돈이 됩니까? 네, 됩니다!

보험 산업이 저성장 산업이라고 생각하는 분들은 이 리포트 1독을 강력추천한다.

한국은 보험 침투율(보험료/GDP) 기준 OECD 3위로,

추가 성장이 곤란한 포화상태로 비춰지고 있다.

또한 보험료가 감소 추세에 있어 보험산업 자체가 저성장 산업이란 평가를 받고 있다.

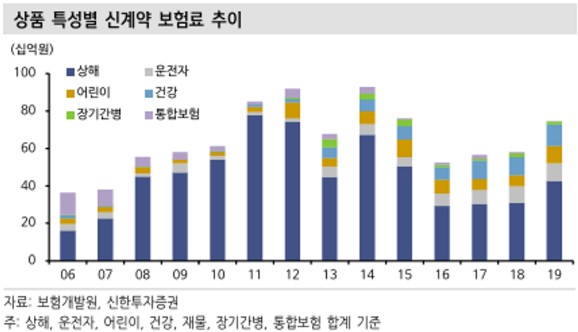

하지만, 이는 보험업계가 수익성이 낮은 보험(ex. 저축성 보험) 판매를 축소하고

보장성 보험을 꾸준히 확대한 결과이다.

또한 의료기술 발전으로 새로운 치료법이 계속 개발되고 있어 보장 범위 확대 수요

(ex. 새로 개발된 완치율이 높은 암 치료법을 보장 범위에 포함하는 보험상품 개발, 판매)는 꾸준히 증가하고 있다.

또한, 보험의 사각지대였던 유병자, 노년층 대상 보험시장이 확장되고 있다.

인카금융서비스 : 성장주

위험을 극소화하면서 큰 수익을 누릴 수 있는 방법으로 성장주에 장기투자를 강조했다.

인카금융서비스는 독립 GA로서 높은 협상력을 바탕으로

1. Q 증가 : 소속 설계사를 빠르게 영입하여 영업 실적이 증가하고 있으며,

2. P 증가 : 협상력이 높아 보험사에게 받는 계약당 인센티브 단가가 높아지고 있으며,

3. C 감소 : 시스템, 관리 비용이 규모의 경제 효과에 따라 감소하고 있다.

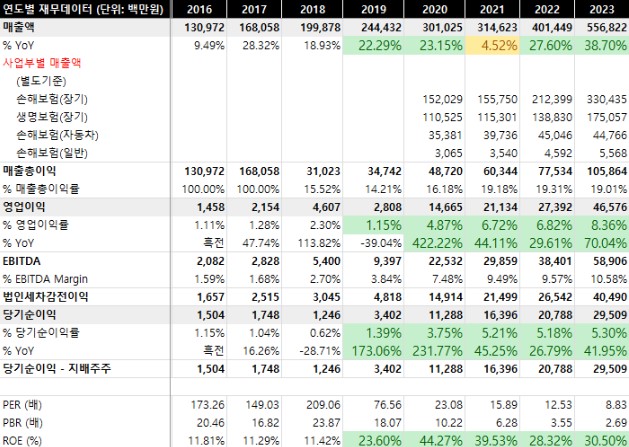

19년 이후 21년을 제외하고 매년 매출이 20%이상 성장했으며,

영업이익률과 순이익률은 지속적으로 개선되는 추세로,

24년 상반기에는 영업이익률 10%, 순이익률 7%에 도달,

20년부터 급격한 영업이익, 순이익의 성장을 보였고,

ROE도 20% 이상의 높은 수준을 5년 연속 기록중이다.

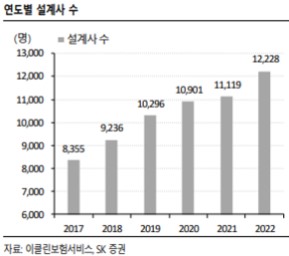

이런추이가 앞으로도 지속될 것이라고 보는 핵심 근거는 설계사수의 급격한 증가세이다.

설계사의 자발적 선택에 의해 소속 설계사수가 증가하면 >

판매 채널로서 입지가 강화되고 >

보험사와 협상하여 수취하는 인센티브 단가가 높아지고 >

설계사에 대한 보상이 커져서 >

설계사 선호가 더 강화되는 선순환이 일어난다.

또한, 인카금융서비스는 꾸준히 적극적인 매출 성장 가이던스를 제시하고 달성해왔다.

- 22년 상장시 5년내 1조 매출 달성을 목표로 설정했는데(21년 매출 3,146억),

24년 상반기 매출이 이미 3,964억원이다. - 22.3월 주총에서 22년 4,000억 매출을 목표로 제시했는데

실제 22년 매출은 4,014억으로 목표를 달성했다 - 24.3월 주총에서 24년 8,000억, 25년 1조, 5년내 2조원의 가이던스를 제시한 바 있다.

https://m.fntimes.com/html/view.php?ud=2024040308182711688a55064dd1_18

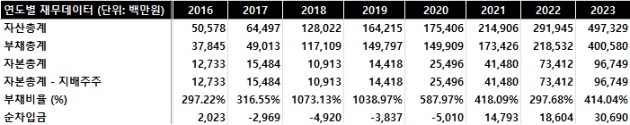

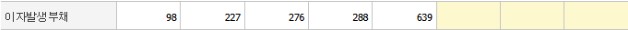

부채 비율이 상당히 높게 나오는 것을 우려하는 의견도 있는데,

이는 보험사에게 받은 선수금만큼 설계사에게 나갈 돈이 미래부채로 잡혀 높은 것이고,

외부차입하여 실제 이자를 지불해야 하는 ‘이자발생부채’를 확인해보면 많지 않다.

밸류에이션 : 반년 목표 수익률 30.7~90.0%면 충분하지 않은가?

보험판매업 매출은 보험영업에 따라 발생하는 시책을 12개월에 나눠 반영하기 때문에

12개월 전에 비해 신규영업 성과가 좋다면 매출이 성장한다.

따라서 아주 아주 보수적으로 보더라도 24년 상반기 매출 수준이 24년 하반기에 유지되지 못할 이유는 전혀 없다.

상반기 순이익은 275억원을 기록했으며, 보수적으로 하반기에 이 실적이 유지된다고만 가정하더라도 24년 순이익은 550억원이다.

매출상위 5개 보험사 멀티플 (삼성화재 9.29, DB손보 4.09, 현대해상 3.18, 삼성생명 8.46 한화생명 3.64) 평균은 5.732이며, 이를 적용하더라도 시총은 최소한 3,153억이 되어야 한다.

또한, 보험사에 대해 보유한 협상력, 미국 사례, 한화금융서비스가 피플라이프를 인수할 때 적용한 멀티플, 성장추세 등을 고려하면 멀티플 8~9는 매우 보수적인 수준이다.

이러한 멀티플이 의미하는 시총 수준은 4,400~4,950억원이다.

이에 비해 현재 시총은 2,299억원이며, 24년 연간 실적이 발표되는 25.3월까지 6개월 목표가 밴드가 3,153~4,950억원이라면 반기 수익률 목표치를 37.1%~115.3%로 설정할 수 있다.