아버지 날 보고 있다면 정답을 알려줘, 어른이 되기엔 난 어리고 여려

투자가 어려운 건 아무도 정답을 알려주지 않기 때문일 것이다.

하지만 열심히 공부하다 보면 정답이 보일 때가 있다.

BSX 실적발표, 유통사 계약 갱신, 3Q 수출통계로부터 엠아이텍 투자의 정답을 찾아보자.

BSX 실적발표, 엠아이텍에 어떤 의미가 있는가?

엠아이텍와 BSX의 관계

BSX는 비혈관 스텐트를 기계식으로 제작하여 판매하는 회사로 넓은 의미에서 경쟁사이지만,

기계식은 직진성이 강하여 핸드메이드 방식으로 제작된 엠아이텍의 식도, 담도, 췌도용 비혈관 스텐트와는 대체가능성이 낮다.

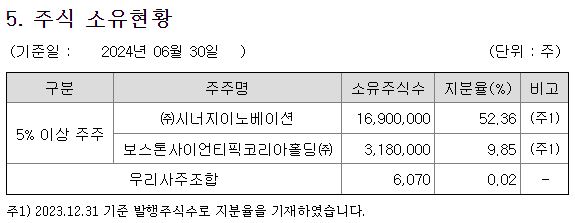

일본에서 BSX가 엠아이텍 비혈관 스텐트를 유통하고 있으며, BSX가 엠아이텍 지분을 보유하고 있는 것은 낮은 대체 가능성을 입증한다.

최근에는 엠아이텍을 인수하려고 했다가 일부 국가에서 반독점 승인을 받지 못하여 10% 가량 지분을 투자한 바 있다.

이런 점에서 BSX의 업황은 엠아이텍의 타겟 시장 업황을 반영하며,

비슷한 사업을 영위하는 Peer 기업으로 멀티플 상승은 산업 멀티플의 레퍼런스가 되어,

앞으로 엠아이텍 멀티플 상향을 정당화시켜준다.

BSX 실적발표 내용

24.10.23일(수), 한국시간 밤 21시 보스턴 사이언티픽(BSX)이 24.3Q 실적을 발표했다.

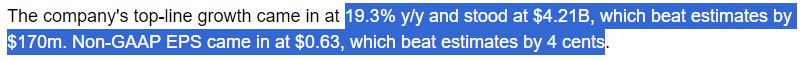

매출은 예상치 $40.4억을 $1.7억 초과한 $42.1억으로, 성장률은 YoY +19.3%이며,

주당이익은 컨센서스 $0.59를 초과하여 $0.63으로 나타났다.

이는 비뇨기과학, 내시경술, 신경조절술 분야 성장률 YoY +10%,

심장병/순환계 성장률 YoY 25%가 합쳐진 결과이다.

24년 EPS는 YoY +16.5%를 기록하며 $1.28~$1.3를 기록, 컨센서스대로의 실적 발표였다.

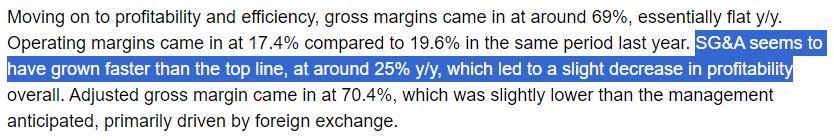

그런데 매출성장을 초과하는 판관비 증가(YoY +25%)가 일어나 영업이익률은 전년도 19.6%에서 17.4%로 감소한 것으로 나타났다.

Farapulse라는 펄스장을 이용해 문제 조직에 선택적으로 작용하는 심장절제술 회사를 인수하여 중국/일본에서는 승인을 획득하고 25년부터 사업을 개시할 계획을 세우고 있으며,

미국에서는 규제 승인 절차를 진행중에 있는데, 절차가 중단되었다고 발표하여 주가가 하락했다.

비뇨기과 사업을 영위하며 23년 성장률 34%를 기록한 Axonics라는 회사 인수 절차를 진행 중인데 영업권 상각 등 비용이 지출될 예정이다.

현재 24년 한 해동안 주가가 크게 올라 직전 12개월 기준 PER 71, 향후 12개월 기준 PER 36 수준으로 멀티플이 올라갔는데,

영업이익률이 낮아지고 있는 상황에서 이 보고서는 BSX의 매력도가 떨어진다고 결론짓고 있다.

스텐트 사업의 성장성

BSX 실적 발표에서 알 수 있는 점은 엠아이텍과 사업 영역이 겹치는 심장/순환기계 분야 성장성이 YoY 약 25% 수준으로 높다는 점이다.

BSX와 같이 세계 비혈관 스텐트 시장을 선도하는 거대기업 매출이 이렇게 빠르게 증가한다는 것은 엠아이텍이 직면한 스텐트 시장 성장 전망이 전반적으로 매우 좋다는 것을 의미한다.

또한, BSX의 판관비는 규제 인증, 소송, 신규 기업 인수 등 기업 개별적인 이슈로 인해 증가했음을 고려하면,

엠아이텍은 BSX와 유사한 속도로 성장하면서도 판관비 증가 요인이 없어 높은 영업 레버리지 효과를 누릴 수 있을 것으로 보인다.

(뒷 부분에서 회귀분석을 통해 이를 확인하겠다)

그리고 BSX의 멀티플은 현재 직전 12개월 기준 71, 25E 기준 30.57에 달하는 바,

엠아이텍 시총 2,822억 대비 24E 순익 211억 기준 PER이 13.4, 25E 순익 246억 기준 PER은 11.5으로,

BSX에 선두기업 프리미엄을 인정하더라도 엠아이텍이 상당히 저평가되어 있다고 판단된다.

보도자료 업데이트

지난 엠아이텍 현황 업데이트에서 IR 담당자가 통화시 언급했던 보도자료가 나왔다.

자, 이제 누가 갑이지?

우선, 새로운 유통회사와 계약을 진행하면서 단일 회사와 계약을 체결한 것이 아니라 주요 국가별로 유통사를 따로 정했다는 점이 눈에 띈다.

이는 유통사에 비해 협상력이 강해진 것으로 볼 수 있는 근거이다.

만약 유통사 협상력이 강했다면 유통사에서 계약의 주도권을 갖고 이미 깔려 있는 유통망을 최대한 활용하기 위해 모든 국가 유통 계약을 일률적으로 체결했을 것이다.

이는 핸드메이드 분야 비혈관 스텐트 품질 면에서 선도적 지위를 확보한 결과로 볼 수 있다.

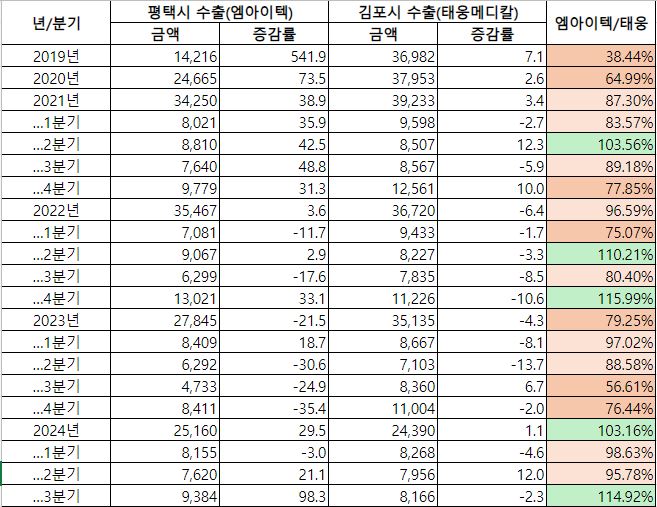

태웅메디칼이 품질 문제로 올림푸스 인수가 결렬된 이후,

엠아이텍 수출이 태웅메디칼을 앞지르고 있다.

가격, 유통환경 개선

또한 단가 인상, 유통환경 개선 등 계약 조건이 개선되었다.

과거 IR 담당자는 유통 계약을 누구와 체결하는가는 크게 중요하지 않고 병원, 의사들이 엠아이텍 스텐트를 선택하도록 학회 등에서 성능을 홍보하는 것이 중요하다고 말한 바 있다.

물론 23년 매출이 감소한 것처럼 유통망에서 제품을 팔아주지 않으면 일시적으로 판매를 못하게 되면서 성장성이 둔화될 수도 있다.

하지만 결국 기기 사용을 선택하는 것은 품질과 치료율, 신뢰성에 민감한 의사들이며,

이들에게 각종 학회에서 마케팅하고, 꾸준히 기술을 개발하고, 품질을 잘 관리하는 기업이 장기적으로 우위를 점하는 것은 당연한 게 아닐까?

결국 그간의 꾸준한 마케팅과 기술개발 성과가 누적되어 유통사에 대해 협상력을 갖고 단가를 인상할 수 있었고, 유통환경도 개선할 수 있었던 것으로 보인다.

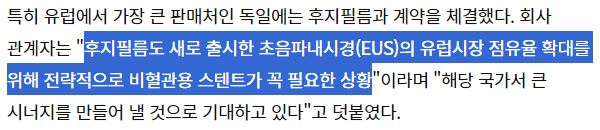

기사에서는 후지 메디컬스도 신규 초음파 내시경 상품을 출시하면서,

엠아이텍의 비혈관 스텐트 라인업이 공급 상품 구성의 완결성 측면에서 도움이 되기 때문에 윈윈 관계를 구축하는 데 필요한 계약이었다고 강조하고 있다.

엠아이텍의 비전

CEO는 기사 말미에 국가별로 유통사를 다변화하여 원하는 계약을 체결할 수 있었으며,

25년부터는 유럽 매출 극대화를 이뤄,

28년 1,000억의 매출을 달성하겠다는 포부를 발표하였다.

이는 BSX와 같은 거대 기업 매출이 YoY +19.3%를 시현했음을 감안하면 과하지 않다.

엠아이텍은 비싼가?

주가가 많이 올랐다.

하지만 주가에 휘둘리면 돈을 벌 수 없다.

중요한 건 내재가치에 비해 싼지 비싼지 기준을 세우는 것이다.

24.3Q 엠아이텍 실적 추정

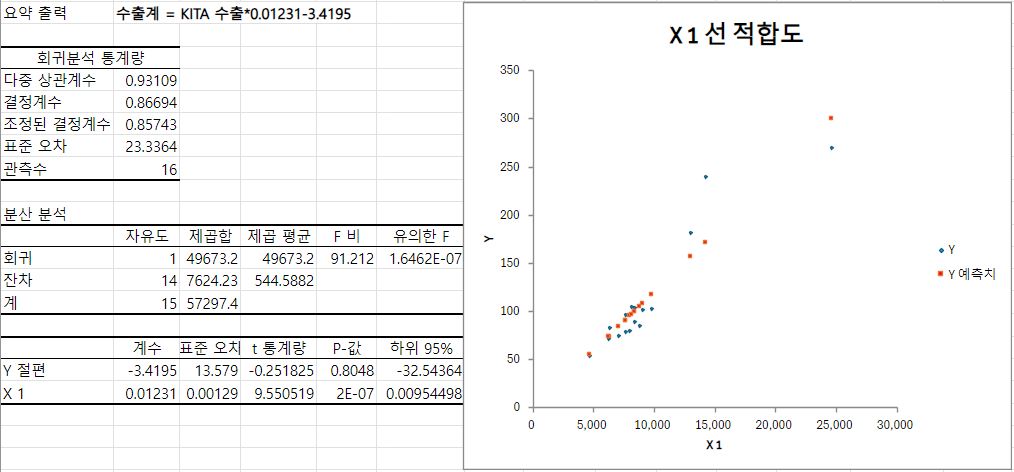

엠아이텍은 HS코드 9021901000 기준 지자체(경기 평택시) 수출통계 데이터에 다른 회사 수출 실적이 섞이지 않아 수출실적 모니터링이 용이하며,

지역, 세부 분야별 매출 정보를 투명하게 공개하고 있어 실적 및 이익 추정이 용이한 회사이다.

수출 통계 데이터를 업데이트해보면,

3분기 총수출 $93.84억, 유럽향 $32.24억, 아시아향 $42.04억, 미국향 $9.97억, 기타 $6.93억으로 전반적 급증세를 시현했다.

회귀분석을 통해 엠아이텍이 인식하는 수출과의 관계를 도출해보면 3Q 수출은 112.1억원이다.

국내 제품 매출/상품 매출은 IR 통화를 통해 추정해볼 때 상반기와 큰 변화가 없다고 판단되어 1Q, 2Q 평균치를 대입하여 총 매출 141.7억원, 아래 영업이익 회귀식을 통해 영업이익 43.3억원, 순이익 40.8억원이 예상된다.

이는 23.3Q 대비 매출 성장률 +68.7%, 영익 성장률 +140.6%, 순익 성장률 +308.0%을 의미한다.

밸류에이션과 적정가치

28년 매출 1,000억원은 어느 정도의 이익 레벨을 의미하는가?

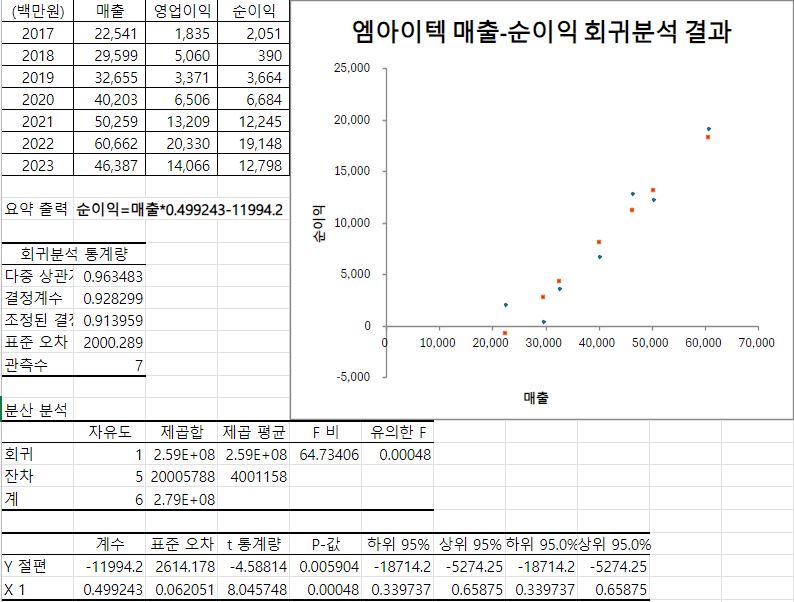

과거 7년간 전체 매출과 영업이익, 순이익 회귀분석을 해보면 모두 P-value 0.0005 이하로 매우 설명력 높은 변수로 볼 수 있으며, 이에 따라 아래와 같은 회귀식을 도출할 수 있다.

영업이익 = 매출 * 0.496634 – 10832.3(억원)

순이익 = 매출 * 0.499243 – 11994.2(억원)

이 회귀식이 의미하는 바는 매출의 50%가 변동비로 지출되며,

108억원 정도가 고정비로 지출되는 구조로 매출 108억원이 BEP이며,

매출이 늘어날수록 영업이익, 순이익이 50% 가까이 증가할 수 있는 사업 구조임을 알 수 있다.

물론 이는 과거 데이터로 도출한 보수적 추정으로, 영업 레버리지로 이익률이 더 상승할 수 있다.

이러한 관계를 바탕으로 28년 매출이 1,000억원이 될 경우 영업이익은 388.31억원, 순이익은 379.30억원이 된다고 추정할 수 있다.

이는 TTM 당기순이익 163억원 대비 2.32배의 순이익 성장을 의미하며,

3.5년의 기간을 감안하면 이는 CAGR 27.3%의 순이익 성장률을 의미한다.

PEG 1을 기준으로 적정 멀티플이 27.3이 되어야 한다고 보면, 적정 시총은 1.035조원이며,

이는 현재 시총 2,732억원 대비 279%의 수익률로, 연 수익률로 환산할 경우 46.3%가 된다.

장기적 관점에서 이러한 멀티플은 현재 BSX의 멀티플 71, 25E 30.57을 감안했을 때 과하지 않다.

따라서 현재 주가가 한두달 올랐다고 이러한 수익의 기회를 놓치는 것은 너무 아깝지 않은가?